- Le valutazioni dell’azionario americano sono a livelli che in epoca recente si sono osservati nel rimbalzo di mercato post-Covid e nella bolla delle dot-com.

- Diversificare l’esposizione azionaria sui mercati globali laddove le valutazioni sono eque può aiutare a ridurre il rischio.

- Aggiungere anche un’esposizione all’obbligazionario globale attraverso una soluzione multi-asset dai costi contenuti può mitigare ulteriormente la volatilità dei mercati azionari.

Gli sviluppi sul fronte dell’intelligenza artificiale (IA) hanno generato entusiasmo e contribuito al rialzo delle valutazioni sui mercati azionari americani a livelli che non si vedevano dai tempi della bolla delle dot-com a fine anni ’90/inizio degli anni 20001. Molti investitori sono convinti che l’IA accrescerà la produttività e l’efficienza delle imprese e che le tecnologie basate su di essa produrranno ulteriori innovazioni.

Gli studi di Vanguard indicano che gli sviluppi dell’IA saranno cruciali per compensare i disavanzi alimentati da aspetti demografici nei decenni a venire. Secondo le analisi dei nostri esperti c’è una probabilità del 30%-40% che la spesa pubblica legata all’invecchiamento demografico superi i guadagni di produttività frutto dell’IA e una probabilità del 45%-55% che l’IA determini guadagni di produttività superiori a quelli ottenuti con l’introduzione del personal computer e di internet.

Le aspettative degli investitori che credono che l’IA porterà una nuova stagione di crescita economica potrebbero trovare piena conferma sul lungo periodo, tuttavia i paralleli tra la bolla delle dot-com e l’attuale euforia sull’IA invitano alla cautela e a ricordare l’importanza della diversificazione nei portafogli degli investitori di lungo termine.

Una lezione di cautela dalla bolla delle dot-com

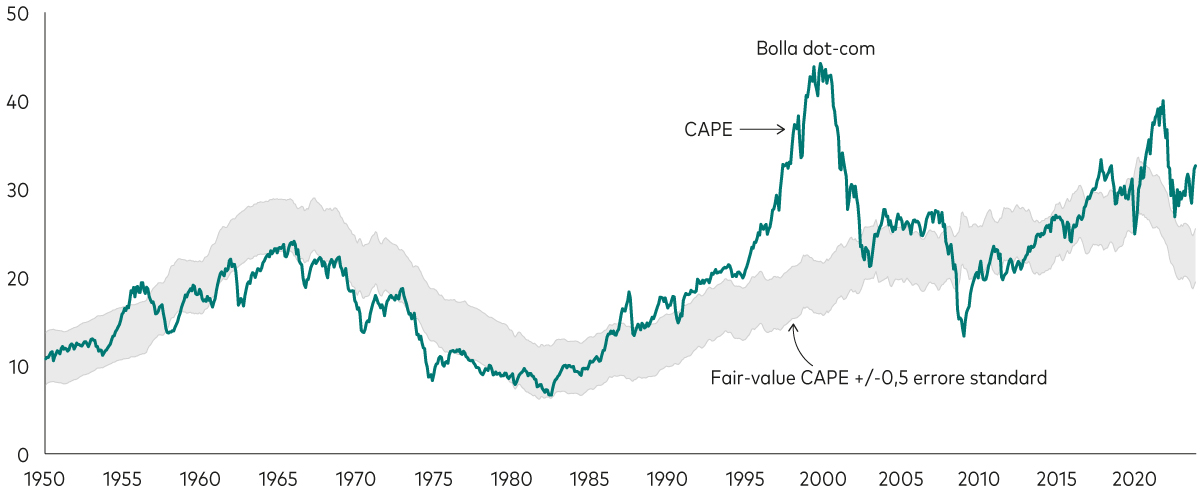

Le valutazioni fungono da affidabile fattore predittivo dei futuri rendimenti azionari e non promettono bene per il mercato azionario americano. Il grafico che segue illustra i valori del rapporto prezzo/utili corretto per gli effetti del ciclo economico o CAPE, che è un indicatore d’uso diffuso per la valutazione del mercato azionario americano ed esprime il rapporto fra i prezzi azionari correnti e gli utili per azione degli ultimi 10 anni depurati dell’inflazione. A gennaio 2024, il CAPE per l’azionario americano era oltre 30, un livello superiore a quello registrato per gran parte del tempo negli ultimi 70 anni.

Il range di fair value (o valore equo) dell’azionario americano, rappresentato nel grafico dall’area ombreggiata, è frutto delle elaborazioni di Vanguard sulla base di variabili macroeconomiche come i tassi di interesse, il livello d’inflazione e la volatilità di mercato. Sul lungo termine, il CAPE tende a riportarsi all’interno o in prossimità del range di fair value.

Neppure il potenziale rivoluzionario di internet è riuscito a impedire lo scoppio della bolla delle dot-com all’inizio di questo millennio a fronte della discesa delle valutazioni verso il fair value.

Il rischio di correzione azionaria è cresciuto con l’ulteriore aumento delle valutazioni

La performance passata non è un indicatore affidabile di risultati futuri.

Note: Le elaborazioni di Vanguard del fair-value del CAPE per l’azionario americano sono ottenute con un modello statistico che depura il CAPE dell’inflazione e dei tassi di interesse. Il modello statistico impiegato è vettoriale a correzione dell’errore a tre variabili e comprende il rapporto utile/prezzo (earnings yield), l’inflazione realizzata a 10 anni e il rendimento del decennale americano da gennaio 1950 a gennaio 2024. I dettagli sono stati pubblicati nel documento di ricerca di Vanguard del 2017 dal titolo Global Macro Matters: As US Stock Prices Rise, the Risk-Return Trade-off Gets Tricky. Un fair value del CAPE in diminuzione segnala che serve una maggiore remunerazione in termini di premio per il rischio azionario (ERP) mentre un fair value del CAPE in aumento indica che l’ERP si sta comprimendo.

Fonti: elaborazioni di Vanguard sulla base di dati tratti dal sito di Robert Shiller, del Bureau of Labor Statistics americano, del Federal Reserve Board, di Refinitiv e Global Financial Data. Dati riferiti al periodo dal 1° gennaio 1950 al 1° gennaio 2024.

Va osservato tuttavia che benché le attuali valutazioni siano elevate questo non impedisce che salgano ancora nel breve termine. È inoltre di fondamentale importanza tenere presente che le valutazioni non sono strumenti per cercare di anticipare i mercati e che anche su periodi più lunghi non consentono di prevedere con regolarità se un investimento registrerà una performance di buon livello o deludente.

Fatta questa premessa, crediamo che le valutazioni azionarie americane probabilmente scenderanno verso il fair value per il tramite della discesa dei prezzi azionari negli anni a venire. Le valutazioni di mercato tendono infatti a riportarsi sul valore equo e questo vale indipendentemente dal potenziale dell’IA, come insegna l’esperienza passata con l’ascesa di internet alla fine degli anni ’90.

Non tutti i mercati sono sopravvalutati

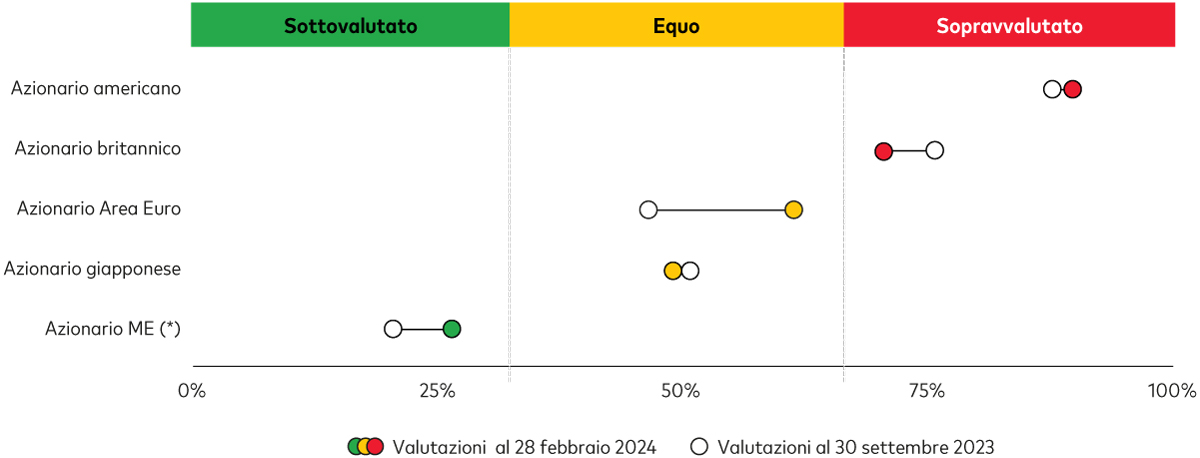

Il quadro è più eterogeneo se ampliamo lo sguardo e consideriamo le valutazioni azionarie a livello globale. Come è illustrato nel grafico che segue, fra i principali mercati azionari a livello mondiale solamente quello americano e quello del Regno Unito presentano valutazioni elevate. Le valutazioni dell’azionario britannico sono alte principalmente perché si è abbassata la nostra stima di fair value a seguito dell’aumento dei tassi di interesse nel 2023. I pallini colorati indicano la nostra stima più recente delle valutazioni mentre i pallini bianchi rappresentano le valutazioni a fine settembre 2023.

Le valutazioni azionarie sono aumentate negli ultimi mesi in gran parte dei mercati

La performance passata non è un indicatore affidabile di risultati futuri.

Note: Il grafico mostra i percentili delle valutazioni attuali (a fine febbraio 2024) in confronto alla situazione alla fine del terzo trimestre 2023. I valori delle valutazioni azionarie sono basati sui percentili del CAPE (rapporto prezzo/utili corretto per il ciclo economico) rispetto al fair value del CAPE e le valutazioni attuali sono riferite a fine febbraio per gli indici MSCI USA Broad Market, MSCI UK, MSCI EMU, MSCI Japan. (*) Le valutazioni dell’azionario dei mercati emergenti (ME) riflettono il percentile ottenuto con il nostro modello di stima del mercato e le valutazioni attuali sono riferite al 31 dicembre 2023.

Fonte: elaborazioni di Vanguard sulla base di dati tratti dal sito di Robert Shiller, del Bureau of Labor Statistics americano, del Federal Reserve Board e di LSEG (in precedenza Refinitiv), al 30 settembre 2023, al 31 dicembre 2023 e al 28 febbraio 2024.

In generale, le valutazioni azionarie sono aumentate rispetto alla fine del terzo trimestre 2023 ma gli investitori stanno tuttora comprando al valore equo nell’Area Euro e in Giappone mentre l’azionario dei mercati emergenti resta sottovalutato. Va osservato che benché l’azionario britannico sia sopravvalutato, i valori di mercato sono più vicini al fair value di quanto fossero lo scorso anno.

Con le valutazioni azionarie in generale più attrattive al di fuori degli Stati Uniti, si confermano più che valide le argomentazioni a favore di un’esposizione azionaria diversificata a livello globale.

Copertura dalla volatilità azionaria con obbligazionario globale

Oltre a diversificare l’esposizione azionaria su scala globale, gli investitori potrebbero volere considerare anche un’esposizione all’obbligazionario globale in quanto le obbligazioni tipicamente svolgono un ruolo stabilizzatore rispetto alla volatilità dell’azionario, visto che i prezzi delle obbligazioni di norma aumentano, o diminuiscono in modo meno marcato, nei periodi di ribasso dei prezzi azionari2.

Oltre alle qualità di attenuazione del rischio offerte dalle obbligazioni, Vanguard stima che anche le prospettive di rendimento a lungo termine dell’obbligazionario globale siano notevolmente migliorate dopo che le banche centrali dei principali mercati hanno cominciato ad alzare i tassi nel 2022. Con tagli dei tassi all’orizzonte nell’Area Euro e nel Regno Unito, gli investitori obbligazionari sono destinati a trarne benefici se e quando i tassi scenderanno, in quanto i prezzi delle obbligazioni tendono a muoversi in direzione opposta rispetto ai tassi di interesse.

Nessuno può prevedere quando i mercati azionari scenderanno ma sappiamo che nel tempo gli investitori azionari vanno incontro ad alti e bassi di mercato. Ecco perché consigliamo agli investitori con ottica di lungo termine di mantenere un’esposizione all’obbligazionario globale in linea con il proprio orizzonte d’investimento e con la propria propensione al rischio.

Diversificazione a basso costo con una soluzione multi-asset

Il successo di lungo termine negli investimenti raramente si ottiene puntando su singoli titoli azionari vincenti o sui mercati con i migliori risultati in un dato anno, visto che la performance varia da un anno all’altro. Anche quando l’opportunità sembra certa, come nel caso dell’integrazione dell’IA nell’economia globale, gli interessi di lungo termine degli investitori tendono a essere meglio soddisfatti da un portafoglio multi-asset ben diversificato anziché puntare su posizioni tattiche sull’onda degli ultimi trend.

I portafogli modello e i fondi multi-asset diversificati su scala globale possono offrire esposizione a titoli e settori con le migliori performance senza assumere rischio eccessivo. Inoltre costruire da sé un portafoglio di azioni e obbligazioni su scala globale può risultare dispendioso. Gli studi dimostrano che i portafogli modello e i fondi dai costi contenuti hanno una maggiore probabilità di conseguire performance superiore rispetto a soluzioni più costose3.

Ecco perché i portafogli modello e i fondi multi-asset Vanguard, sia passivi che attivi, offrono un’ampia diversificazione di mercato a costi contenuti, offrendo ai clienti un livello di diversificazione di portafoglio che sarebbe molto più dispendioso per loro ottenere se investissero da sé in diversi fondi individuali visti i costi coinvolti.

1 Fonti: elaborazioni di Vanguard sulla base di dati tratti dal sito di Robert Shiller, del Bureau of Labor Statistics americano, del Federal Reserve Board, di Refinitiv e Global Financial Data. Dati riferiti al periodo dal 1° gennaio 1950 al 1° gennaio 2024.

2 Fonte: Bloomberg. Note: Analisi del rendimento totale mensile dell’azionario globale e dell’obbligazionario globale in dollari americani, dal 1° gennaio 1990 al 30 aprile 2023. L’azionario globale è rappresentato dall’indice MSCI ACWI; l’obbligazionario globale dal Bloomberg Global Aggregate Index Value (USD Hedged). Per correzione del mercato azionario si intende una flessione dei prezzi di oltre il 10% rispetto ai recenti massimi.

3 Fonte: Morningstar e Vanguard. Un’analisi del 2010 sull’universo dei fondi ha riscontrato che indipendentemente dal tipo di fondo, i costi bassi sono il miglior fattore predittivo di sovraperformance relativa futura (Kinnel, 2010).

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

I risultati precedenti non possono essere presi come riferimento per i risultati futuri.

Alcuni fondi investono nei mercati emergenti, che possono risultare più volatili rispetto a quelli più consolidati. Di conseguenza, il valore dell’investimento potrebbe aumentare o diminuire.

Informazioni importanti

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. In Svizzera solo per gli investitori professionali. Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale non devono essere interpretate come consulenza legale, fiscale o d'investimento. Pertanto non ci si deve basare sui contenuti di questo materiale per eventuali decisioni d’investimento.

Le informazioni contenute in questo materiale hanno finalità puramente di carattere educativo e non costituiscono una raccomandazione né una sollecitazione ad acquistare o vendere investimenti.

Pubblicato nell’AEE da Vanguard Group (Ireland) Limited regolamentata in Irlanda dalla Central Bank of Ireland.

Pubblicato in Svizzera da Vanguard Investments Switzerland GmbH.

Pubblicato da Vanguard Asset Management, Limited, autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority.

Pubblicato in Germania da Vanguard Group Europe GmbH.

© 2024 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2024 Vanguard Investments Switzerland GmbH. Tutti i diritti riservati.

© 2024 Vanguard Asset Management, Limited. Tutti i diritti riservati.

© 2024 Vanguard Group Europe GmbH. Tutti i diritti riservati.