- Il portafoglio modello 60/40 ha dimostrato resilienza e vitalità a lungo termine, nonostante la brusca flessione di circa il 16% nel 2022.

- Storicamente questa strategia di portafoglio ha dimostrato stabilità di performance a 10 anni, con rendimento annualizzato medio del 6,8% dal 1997.

- La diversificazione globale del mix azionario/obbligazionario è cruciale per la regolarità della performance del portafoglio 60/40.

Il portafoglio 60/40 può essere una scelta saggia per quei clienti con moderata propensione al rischio.

Senior Investment Strategist, Vanguard

Il portafoglio 60/40 (60% azionario e 40% obbligazionario) globale diversificato ha registrato una flessione intorno al 16% nel 2022. In quel periodo penalizzante per gli investitori multi-asset erano sorti dubbi sulla validità di questa strategia bilanciata tradizionale1, alcuni commentatori ne avevano addirittura decretato la fine.

Andando avanti veloce a settembre 2024, il nostro portafoglio globale 60/40 è tornato in territorio positivo con un rendimento cumulato del 29,7% dalla fine del 20222. Anche includendo il 2022, il rendimento effettivo annualizzato a 10 anni del portafoglio 60/40 è pari a 6,9% per il trascorso decennio, 10 punti base (0,01%) al di sopra della sua media di lungo periodo3.

Valutazioni azionarie in discesa e rendimenti obbligazionari in aumento aprono la strada a migliori prospettive di rendimento per i portafogli 60/40 diversificati. Nel trascorso decennio l’azionario ha dato un contributo positivo smisurato, con i suoi robusti risultati, alla performance di portafoglio e le valutazioni azionarie si sono spinte a livelli elevati. Nel prossimo decennio ci aspettiamo invece un contributo più proporzionale di ciascuna classe di attivo alla performance.

Solidi risultati dimostrati a lungo termine

Il portafoglio 60/40 ha una lunga storia di risultati robusti conseguiti con regolarità. È raro, ma non senza precedenti, che azionario e obbligazionario si muovano contemporaneamente al ribasso. Anche in tale evenienza tuttavia il portafoglio 60/40 può essere una scelta saggia per quei clienti con moderata propensione al rischio che ricercano ampia diversificazione e un track record di risultati solidi a lungo termine.

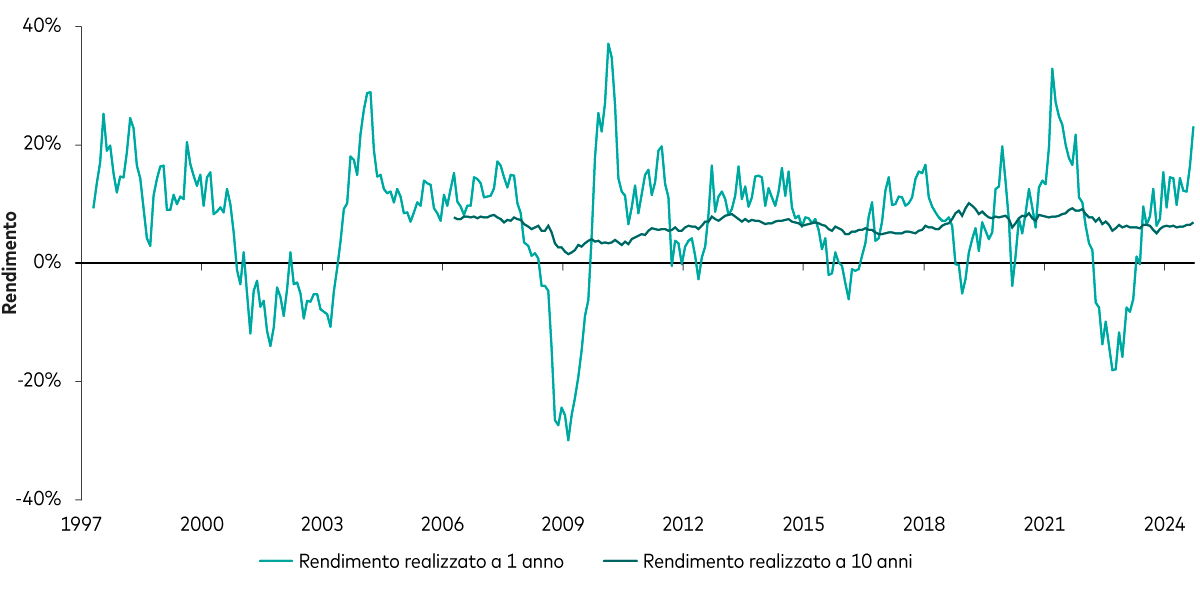

Il valore di un portafoglio 60/40 si evince con chiarezza dal grafico successivo che ne illustra la performance a 10 anni su periodi mobili a partire dal 1997. In questo arco temporale ci sono stati anni positivi e anni difficili, con rendimenti che sono andati da +37% a –30% durante la crisi finanziaria globale del 2007-2008, ma i rendimenti realizzati a 10 anni hanno avuto un andamento molto più stabile. Anche se sono espressi in dollari americani, i risultati dell’analisi restano validi a nostro giudizio anche per gli investitori globali, vista la diversificazione del portafoglio su scala mondiale.

Rendimenti del portafoglio 60/40 nel tempo

Nota: Per informazioni sulla composizione del portafoglio 60/40 globale diversificato si rimanda alla nota 1 a piè di pagina.

Fonte: Elaborazioni Vanguard sulla base di dati Standard & Poor’s, MSCI e Bloomberg. Rendimenti calcolati in dollari americani.

La performance passata non è garanzia di risultati futuri. La performance di un indice non è una rappresentazione esatta di un particolare investimento in quanto non è possibile investire direttamente in un indice.

Per quantificare ulteriormente i risultati, abbiamo classificato i periodi storici in percentili e individuato l’intervallo interquartile (25° - 75° percentile). Dal 1997 l’intervallo interquartile dei rendimenti a 10 anni è rimasto relativamente stabile intorno a una media di rendimento annualizzato del 6,8% con un range compreso fra 5,6% e 7,6%.

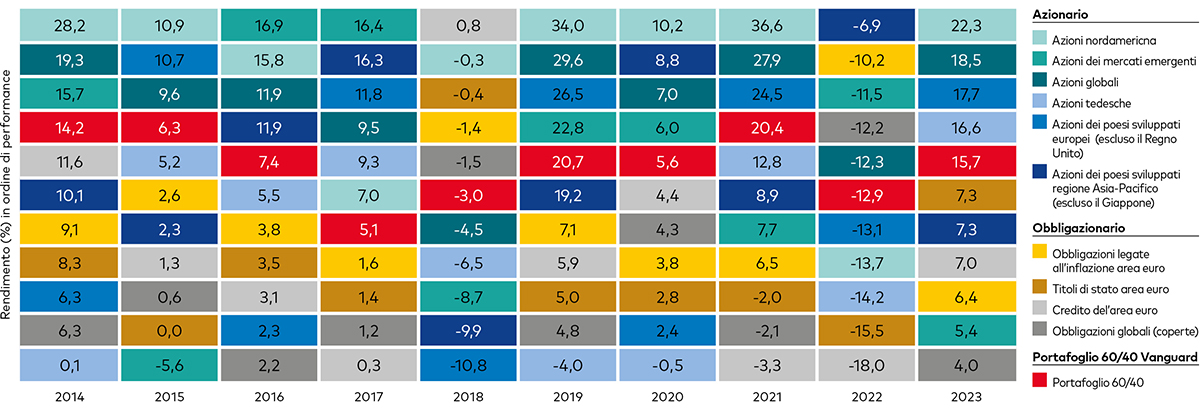

La regolarità dei rendimenti a lungo termine del portafoglio 60/40 è frutto della diversificazione. Per come è concepito e grazie all’ampia diversificazione dell’esposizione globale fra le classi di attivo e al loro interno, la performance annua di questa strategia di solito si posiziona a metà strada fra quella dei vari segmenti dei mercati globali dei capitali come illustra la tabella successiva.

Anche negli anni peggiori di rendimento assoluto, come il 2022, la performance del portafoglio 60/40 si è posizionata in modo prevedibile al di sopra della media e la relativa regolarità dei rendimenti annui nel tempo ne accresce il track record competitivo a lungo termine.

La diversificazione è la chiave del successo del portafoglio 60/40

La performance passata non è un indicatore affidabile di risultati futuri.

Fonte: Elaborazioni Vanguard sulla base di dati Bloomberg, Thomson Reuters Datastream e FactSet per il periodo dal 1° gennaio 2014 al 31 dicembre 2023. Azionario globale rappresentato dal FTSE All-World Index; azionario nord americano dal FTSE World North America Index; azionario dei mercati emergenti dal FTSE All-World Emerging Index; azionario dei mercati sviluppati asiatici dal FTSE All World Developed Asia Pacific ex-Japan Index; azionario dei mercati sviluppati europei dal FTSE All-world Developed Europe ex-UK Index; azionario tedesco dal FTSE Germany Value Index (solo rendimento di prezzo); obbligazionario globale (con copertura del rischio di cambio) dal Bloomberg Global Aggregate Index (con copertura in euro); credito dell’Area Euro dal Bloomberg Euro-Aggregate ex-Treasuries Index (EUR hedged); obbligazionario dell’Area Euro indicizzato all’inflazione dal Bloomberg Global Inflation-Linked Eurozone (EUR hedged). La performance indicata è cumulativa ed espressa in euro. Comprende il reinvestimento di tutti i dividendi e di eventuali distribuzioni di plusvalenze salvo diversa indicazione. I dati di performance non tengono conto di commissioni e costi sostenuti per l’emissione e il rimborso delle quote. La base di calcolo della performance dei fondi è da NAV a NAV.

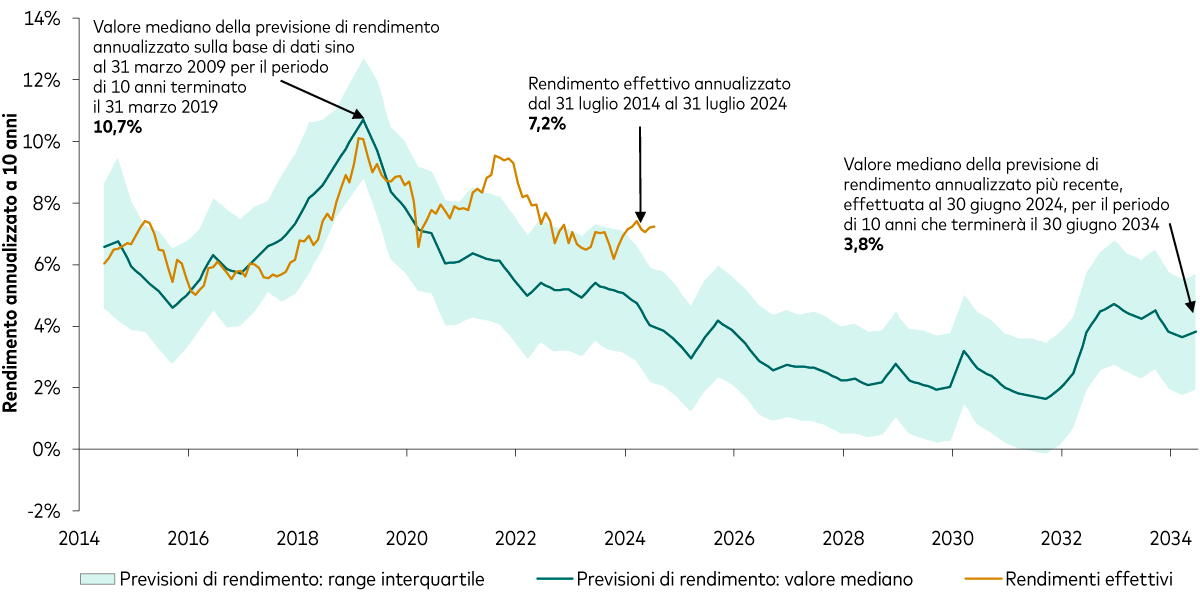

La performance del portafoglio 60/40 è stata piuttosto in linea con le nostre previsioni

Un altro aspetto importante del portafoglio 60/40 è stata la regolarità della performance anche rispetto alle nostre previsioni ottenute con il Vanguard Capital Markets Model (VCMM). Il grafico successivo mostra il range interquartile delle previsioni di rendimento ottenute con il VCMM a partire dal 2014. Il range di rendimento atteso è calato costantemente con l’impennata dell’azionario ma il quadro è cambiato nel 2022 quando l’aumento dei rendimenti delle obbligazioni ha più che raddoppiato le prospettive di rendimento per l’obbligazionario.

La performance effettivamente realizzata del portafoglio 60/40 ha dimostrato notevole regolarità rientrando nel range interquartile delle nostre previsioni di rendimento per gran parte del tempo. Il portafoglio 60/40 ha dimostrato maggiore regolarità di quanto ci si potesse aspettare. La diversificazione è stata sempre la chiave per avere questi risultati.

I rendimenti del portafoglio 60/40 oggi sono ancora più allineati con le nostre previsioni sulla base dei dati disponibili 10 anni fa

La performance passata non è un indicatore affidabile di risultati futuri. Qualsiasi proiezione va ritenuta di natura ipotetica e non riflette né è garanzia di risultati futuri.

Fonte: Refinitiv al 31 luglio 2024 ed elaborazioni Vanguard in euro al 30 giugno 2024. Note: il grafico riporta i rendimenti effettivi annualizzati a 10 anni di un portafoglio 60/40 in euro in confronto alle previsioni frutto del VCMM sulla base dei dati disponibili 10 anni prima. Ad esempio, i dati a giugno 2014 indicano i rendimenti effettivi (linea rossa) per il periodo di 10 anni dal 30 giugno 2004 al 30 giugno 2014 rispetto alla previsione a 10 anni il 30 giugno 2004, dieci anni prima (linea verde). La linea verde prosegue oltre il 30 giugno 2024 indicando le nostre previsioni a 10 anni effettuate dal 30 settembre 2014 al 30 giugno 2024 relative al periodo tra il 30 settembre 2024 e il 30 giugno 2034. Il range interquartile (fascia verde) indica l’area tra il 25° e il 75° percentile della distribuzione del rendimento. Per ulteriori informazioni sulle classi di attivo si vedano le note a piè di pagina.

IMPORTANTE: le proiezioni e le altre informazioni generate dal Vanguard Capital Markets Model® (VCMM) sulla probabilità dei diversi risultati degli investimenti sono di natura ipotetica, non riflettono i risultati effettivi degli investimenti e non sono garanzia di risultati futuri. Le distribuzioni dei risultati di rendimento ottenuti con il VCMM sono il frutto di 10.000 simulazioni per ciascuna classe di attivo modellizzata. Le simulazioni sono relative a tutti i trimestri tra il 30 giugno 2004 e il 30 giugno 2024. I risultati del modello possono variare ogni volta che lo si utilizza e nel tempo.

È facile cadere nella trappola di inseguire i rendimenti assoluti da un anno all’altro. Invitiamo i nostri clienti a concentrarsi invece su quello che possono controllare: i propri obiettivi, l’asset allocation, i costi e la disciplina nell’attenersi alla strategia d’investimento.

L’asset allocation strategica e un portafoglio bilanciato globale diversificato che offre regolarità di risultati offerta sono un ottimo punto di partenza per gli investitori a lungo termine: questo è vero oggi come in ogni momento della storia. Il portafoglio 60/40 ha dato prova di performance di straordinaria regolarità a lungo termine e alla luce dei rendimenti obbligazionari più elevati e delle prospettive più equilibrate ci aspettiamo che sia destinato a registrare un altro decennio di solidi risultati.

1 Elaborazioni Vanguard in dollari americani sulla base di dati Standard & Poor’s, MSCI e Bloomberg, per il periodo dal 1° gennaio 2022 al 31 dicembre 2022.Per il portafoglio 60/40 globale diversificato abbiamo impiegato le seguenti proxy: per l’azionario americano, il CRSP US Total Market Index con un peso del 36%; per l’azionario non americano, il FTSE Global All Cap ex US Index con un peso del 24%; per l’obbligazionario americano, il Bloomberg U.S. Aggregate Float Adjusted Bond Index con un peso del 28%; e per l’obbligazionario non americano, il Bloomberg Global Aggregate Float Adjusted ex-USD Index con un peso del 12%. La performance passata non è garanzia di risultati futuri. La performance di un indice non è una rappresentazione esatta di un particolare investimento in quanto non è possibile investire direttamente in un indice.

2 Elaborazioni Vanguard in dollari americani sulla base di dati Standard & Poor’s, MSCI e Bloomberg, per il periodo dal 30 dicembre 2022 al 30 settembre 2024. Per informazioni sulla composizione del portafoglio 60/40 globale diversificato si veda la nota 1. La performance passata non è garanzia di risultati futuri. La performance di un indice non è una rappresentazione esatta di un particolare investimento in quanto non è possibile investire direttamente in un indice.

3 Elaborazioni Vanguard in dollari americani sulla base di dati Standard & Poor’s, MSCI e Bloomberg, per il periodo dal 1° gennaio 1997 sino al 30 settembre 2024. Per portafoglio 60/40 globale diversificato abbiamo impiegato le seguenti proxy: per l’azionario americano, il Dow Jones U.S. Total Stock Market Index (precedentemente noto come Dow Jones Wilshire 5000 Index) sino al 22 aprile 2005, l’MSCI US Broad Market Index sino al 2 giugno 2013, e il CRSP US Total Market Index successivamente, con un peso del 36%; per l’azionario non americano, il Total International Composite Index sino al 31 agosto 2006, l’MSCI EAFE + Emerging Markets Index sino al 15 dicembre 2010, l’MSCI ACWI ex USA IMI Index sino al 2 giugno 2013, e il FTSE Global All Cap ex US Index successivamente con un peso del 24%; per l’obbligazionario americano, il Bloomberg U.S. Aggregate Float Adjusted Bond Index con un peso del 28%; e per l’obbligazionario non americano, il Bloomberg Global Aggregate Float Adjusted ex-USD Index con un peso del 12%. La performance passata non è garanzia di risultati futuri. La performance di un indice non è una rappresentazione esatta di un particolare investimento in quanto non è possibile investire direttamente in un indice.

IMPORTANTE: Le proiezioni e le altre informazioni ottenute col Vanguard Capital Markets Model® (VCMM) per quanto riguarda la probabilità dei diversi risultati degli investimenti sono di natura ipotetica non rispecchiano risultati di investimenti reali e non sono garanzia di rendimenti futuri. I risultati del VCMM variano ogni volta che lo si utilizza e nel tempo. Le proiezioni ottenute col VCMM sono basate sull'analisi statistica di dati storici. I rendimenti futuri potrebbero comportarsi in modo differente rispetto alle tendenze storiche catturate dal VCMM. In particolare, il VCMM potrebbe sottostimare scenari estremi negativi non osservati nel periodo storico sul quale sono basate le stime del modello.

Il Vanguard Capital Markets Model® è uno strumento di simulazione finanziaria proprietario, sviluppato e gestito da esperti di ricerca e consulenti qualificati di Vanguard. Il modello prevede le distribuzioni dei rendimenti futuri di una vasta gamma di classi di attivo. Le classi di attivo comprendono azionario americano e globale, obbligazionario americano e globale, compresi titoli del Tesoro americano e titoli societari con diverse scadenze, strumenti monetari statunitensi, materie prime e alcune strategie d’investimento alternative. Il fondamento teorico ed empirico del Vanguard Capital Markets Model è che i rendimenti delle diverse classi di attivo rispecchiano la contropartita richiesta dagli investitori per assumersi diversi tipi di rischio sistematico (beta). Al centro del modello vi sono le stime del rapporto statistico dinamico tra fattori di rischio e rendimenti degli attivi, ottenute da analisi statistiche basate sui dati finanziari ed economici mensili disponibili a partire dagli inizi degli anni Sessanta del secolo scorso. Tramite un sistema di equazioni stimate, il modello applica un metodo di simulazione Monte Carlo per proiettare i rapporti stimati tra i fattori di rischio e le classi di attivo, come pure l'incertezza e la casualità nel tempo. Il modello produce un'ampia serie di risultati simulati per ogni classe di attivo su diversi orizzonti temporali. Le previsioni si ottengono attraverso misure di tendenza centrale in tali simulazioni. I risultati ottenuti con lo strumento variano ogni volta che lo si utilizza e nel tempo.

Il valore primario del VCMM sta nella sua applicazione all’analisi dei potenziali portafogli dei clienti. Le previsioni per le classi di attivo del VCMM, comprese le distribuzioni della volatilità, delle correlazioni e dei rendimenti attesi, sono cruciali per la valutazione dei potenziali rischi di ribasso, dei diversi trade-off tra rischio e rendimento e dei benefici di diversificazione delle varie asset class. Sebbene le tendenze centrali siano elaborate in qualsiasi distribuzione dei rendimenti, Vanguard si focalizza sull’intero range di risultati potenziali per gli attivi considerati, come i dati presentati in questo documento, il che rappresenta la modalità più efficace per utilizzare le elaborazioni del VCMM.

Il VCMM mira a rappresentare l’incertezza nella previsione generando un’ampia gamma di potenziali risultati. È importante riconoscere che il VCMM non impone “normalità” alle distribuzioni dei rendimenti ma piuttosto è influenzato dalle cosiddette code spesse e dall’asimmetria nella distribuzione empirica dei rendimenti delle classi di attivo modellizzate. All’interno del range di risultati, le singole esperienze possono essere molto diverse, il che evidenzia la natura varia dei potenziali percorsi futuri. In effetti, questo è uno dei principali motivi per cui approcciamo le prospettive di rendimento degli attivi nella cornice della distribuzione.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

I risultati precedenti non possono essere presi come riferimento per i risultati futuri. I dati di performance non tengono conto delle commissioni e costi ricorrenti di acquisto e vendita.

Alcuni fondi investono nei mercati emergenti, che possono risultare più volatili rispetto a quelli più consolidati. Di conseguenza, il valore dell’investimento potrebbe aumentare o diminuire.

Gli investimenti in titoli di società di minori dimensioni possono essere più volatili rispetto a quelli delle società blue-chip consolidate.

Le azioni ETF possono essere acquistate o vendute esclusivamente tramite intermediari. Gli investimenti in ETF sono soggetti a una commissione d'intermediazione e ad uno spread tra domanda e offerta, che devono essere valutati attentamente prima dell'investimento.

I fondi che investono in titoli a tasso fisso comportano i rischi di mancato rimborso e di erosione del valore del capitale investito; inoltre il livello di reddito è soggetto ad oscillazioni. L'andamento dei tassi d'interesse può influire sul valore del capitale dei titoli a tasso fisso. Le obbligazioni societarie possono offrire rendimenti più elevati, ma proprio per questo, sono soggette ad un maggior rischio del credito ed al conseguente aumento dei rischi di mancato rimborso e di erosione del valore del capitale investito. Il livello di reddito è soggetto ad oscillazioni e l'andamento dei tassi d'interesse può influire sul valore del capitale delle obbligazioni.

Il Fondo può utilizzare derivati per ridurre il rischio o il costo e/o per generare ulteriore reddito o crescita. Il ricorso ai derivati potrebbe aumentare o ridurre l’esposizione ad attività sottostanti e determinare fluttuazioni più ampie del valore patrimoniale netto del Fondo. Un derivato è un contratto finanziario il cui valore di un’attività finanziara (ad esempio un’azione, un’obbligazione o una valuta) o un indice di mercato.

Alcuni fondi investono in titoli denominati in valute diverse. Il valore di tali investimenti può diminuire o aumentare a seguito delle variazioni dei tassi di cambio.

Informazioni important

Questa è una comunicazione di marketing.

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. In Svizzera solo per gli investitori professionali. Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale non devono essere interpretate come consulenza legale, fiscale o d'investimento. Pertanto non ci si deve basare sui contenuti di questo materiale per eventuali decisioni d’investimento.

Le informazioni contenute in questo materiale hanno finalità puramente di carattere educativo e non costituiscono una raccomandazione né una sollecitazione ad acquistare o vendere investimenti.

Pubblicato da Vanguard Group (Ireland) Limited, regolamentata in Irlanda dalla Banca Centrale irlandese.

Pubblicato in Svizzera da Vanguard Investments Switzerland GmbH.

© 2024 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2024 Vanguard Investments Switzerland GmbH. Tutti i diritti riservati.