- In un contesto di incertezza, è opportuno che gli investitori si assicurino un’adeguata diversificazione in portafoglio per ripararsi dalla potenziale volatilità.

- Per chi detiene esposizione a titoli di Stato dell’Area Euro, aggiungere un’allocazione in obbligazioni societarie investment grade dell’Eurozona può aiutare a bilanciare il portafoglio e a rafforzare i flussi reddituali.

- L’obbligazionario societario dell’Area Euro consente agli investitori di cogliere premio a termine e al contempo diversificare in termini di scadenze, paesi e settori.

Il mutevole contesto macroeconomico genera incertezza per gli investitori

Abbiamo assistito a un radicale mutamento delle aspettative degli investitori. Un anno fa molti investitori credevano che una recessione globale fosse imminente e che i tassi di interesse elevati avrebbero ostacolato l’economia reale. Per fine 2023, con l’economia in buona salute, lo scenario di possibile atterraggio morbido era diventato quello di consenso e sembrava che le banche centrali sarebbero state presto in grado di abbassare i tassi di interesse evitando la recessione.

Portandoci velocemente alla situazione attuale, osserviamo che le aspettative sono nuovamente mutate. Anziché dibattere della tempistica e della velocità dei tagli dei tassi, al momento gli investitori si chiedono se alcune banche centrali saranno in grado di abbassare i tassi nel 2024. L’interrogativo riguarda soprattutto gli Stati Uniti dove l’inflazione permane al di sopra dell’obiettivo e i mercati, di conseguenza, al momento si aspettano che la Federal Reserve (Fed) possa operare forse un paio di tagli dei tassi quest’anno o addirittura non ridurli affatto.

A fronte delle attuali condizioni, la Banca Centrale Europea (BCE) a giugno ha abbassato i tassi di 25 pb, a differenza della Fed e della Bank of England, che hanno mantenuto tassi stabili. Ci sono precedenti storici di divergenza. Quando e in che misura il sentiero della BCE potrebbe divergere da quello delle altre principali banche centrali sono punti di domanda che hanno portato ulteriore incertezza per gli investitori.

Fronteggiare uno scenario di tassi alti per un periodo prolungato

In un contesto di tassi d’interesse elevati per un periodo prolungato, gli investimenti tradizionali a minor rischio, come i titoli di Stato dell’Eurozona, potrebbero non offrire rendimenti appetibili rispetto al rischio a termine. Con le banche centrali che hanno mantenuto i tassi ufficiali elevati per domare l’inflazione, le curve dei rendimenti sono infatti rimaste invertite, il che significa che i titoli a più lunga scadenza offrono rendimenti inferiori a quelli con scadenze più brevi. Questo scenario spinge gli investitori a ricercare alternative che possano offrire migliori rendimenti corretti per il rischio.

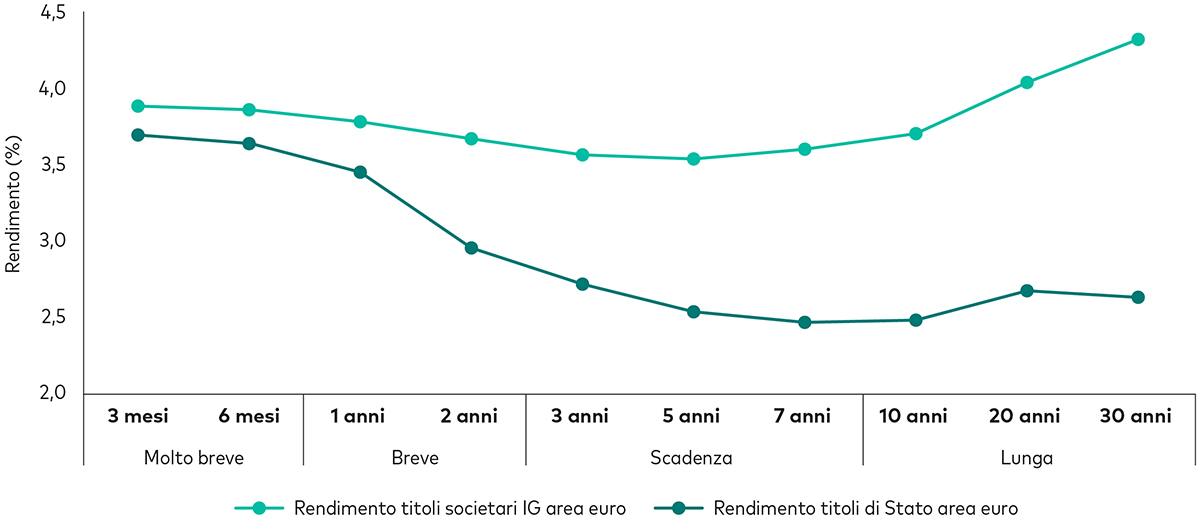

Le obbligazioni societarie dell’Area Euro, soprattutto quelle investment grade (IG), emergono come convincente complemento ai titoli di Stato di quest’area. I bond societari IG dell’Eurozona offrono infatti non solo un premio a termine positivo, soprattutto sulle scadenze più lunghe, ma anche un premio al rischio di credito omogeneo sull’intera curva (come mostra il grafico successivo) che le rende una scelta interessante per gli investitori che mirano a rafforzare il rendimento del proprio portafoglio in un contesto sfidante in termini di tassi d’interesse. In aggiunta, la diversificazione e la qualità offerte dalle obbligazioni societarie IG di Area Euro possono contribuire a mitigare la volatilità e i rischi associati a protratti periodi di incertezza.

Dove è il premio al rischio di credito in Europa nell’attuale contesto d’incertezza?

Curve dei rendimenti europee: titoli di stato vs obbligazioni societarie investment grade

La performance passata non è un indicatore affidabile di risultati futuri.

Fonte: Bloomberg. Dati al 21 maggio 2024. Indici di riferimento: per il rendimento delle obbligazioni societarie IG dell’Area Euro, l’EUR Europe Corporate IG BVAL Yield Curve Index; per il rendimento dei titoli di Stato dell’Area Euro, l’EUR Benchmarks Curve Index.

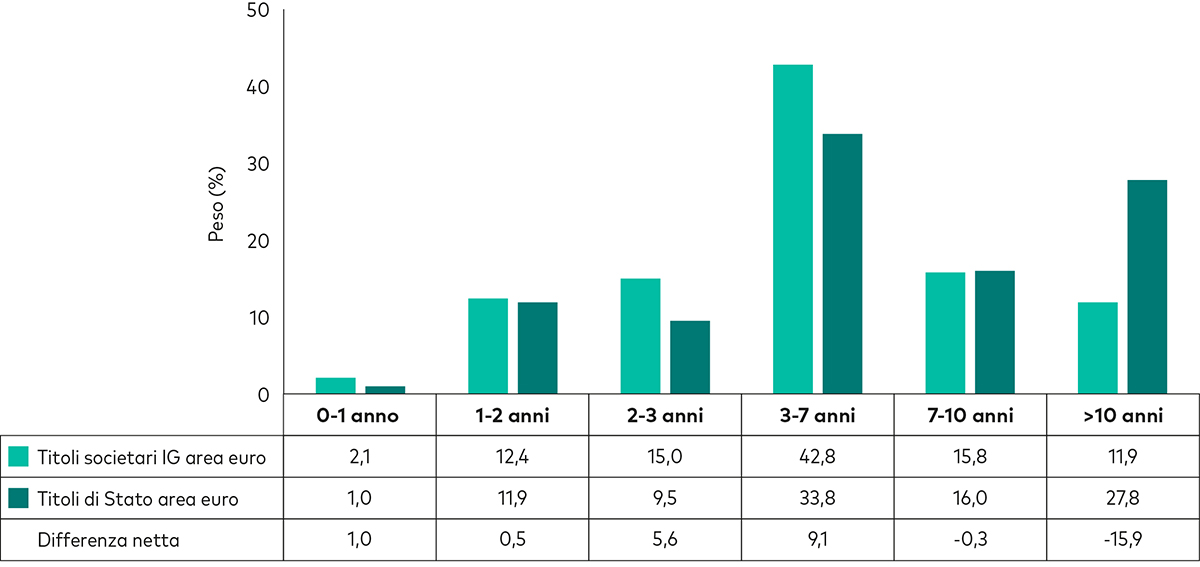

Un profilo di scadenze equilibrato

L’analisi delle scadenze mette in luce il profilo di duration più lunga dei bond dell’Eurozona. A meno che l’investitore si aspetti un significativo incremento di prezzo dei titoli, alimentato dall’allentamento monetario della BCE, l’assenza di premio a termine implica che la maggiore esposizione sulla porzione a più lunga scadenza della curva potrebbe comportare un profilo sub-ottimale di rendimento corretto per il rischio. Fortunatamente molta dell’esposizione è sulle scadenze intermedie (3-7 anni), dove le obbligazioni societarie IG di Area Euro offrono un solido premio al rischio di credito rispetto ai titoli di Stato di quest’area.

Combinando questi due tipi di esposizione, gli investitori possono ridurre lo sbilanciamento di duration più lunga dei bond governativi dell’Eurozona aggiungendo obbligazioni a scadenza intermedia. In uno scenario in cui i tassi di interesse permangono alti per un tempo prolungato, questa associazione può portare vantaggi agli investitori in quanto riduce il rischio di duration e al contempo aumenta il rendimento corretto per il rischio. Giova altresì osservare che questi due tipi di esposizione non sono molto diversi in termini di scadenze; sono complementari e la loro combinazione consente di mantenere un profilo di scadenze più equilibrato. Il grafico che segue illustra come combinando le due esposizioni gli investitori possono ridurre lo sbilanciamento verso la duration più lunga dei bond di Area Euro senza alterare in modo significativo il profilo complessivo.

Le scadenze intermedie riducono lo sbilanciamento verso la duration più lunga dei bond dell’Area Euro

Analisi delle scadenze

Fonte: Bloomberg. Dati al 30 aprile 2024. Indici di riferimento: per le obbligazioni societarie IG di Area Euro, il Bloomberg Euro Aggregate Corporate Index; per i titoli di Stato di Area Euro, il Bloomberg Euro Aggregate Treasury Index. IG = investment grade.

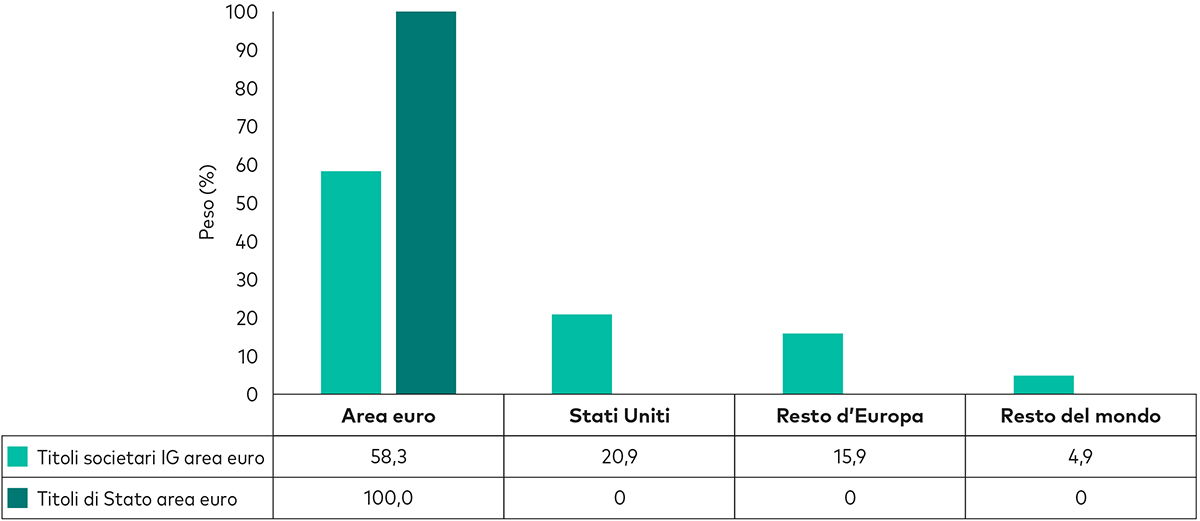

Diversificare l’esposizione regionale

A meno che l’investitore non abbia un orientamento tattico sull’Europa e desideri un’esposizione pura a questa regione, ci sono validi motivi per adottare un approccio più bilanciato a livello geografico in un contesto caratterizzato da incertezza sul versante macroeconomico. Sussiste infatti tuttora la possibilità di una sorpresa al ribasso a livello regionale e in tal caso i rendimenti possono muoversi a sfavore degli investitori.

Un’allocazione in obbligazioni societarie IG di Area Euro consente di diversificare l’esposizione regionale e pertanto mitigare in parte il potenziale rischio insito nel detenere unicamente obbligazionario di quest’area. I bond societari IG dell’Eurozona pesano nell’indice per oltre il 40% rispetto a quelli di società basate al di fuori di questa regione, fra cui quelli americani che hanno un peso del 21%. C’è inoltre una percentuale di quasi il 16% di titoli di società del ‘resto d’Europa’, basate in paesi come quelli Nordici, i Baltici e il Regno Unito.

Un aspetto importante inoltre è che quando si aggiunge un’allocazione in obbligazioni societarie IG di Area Euro, la diversificazione che si ottiene a livello regionale non aggiunge esposizione ad altre valute in quanto questi titoli sono tutti denominati in euro e non comportano ulteriore rischio di cambio o volatilità associata alla valuta. In questo modo, gli investitori europei possono avere accesso a obbligazioni di emittenti societari globali senza doversi coprire dal rischio di cambio.

Diversificazione con emittenti globali come alternativa all’home bias sull’Area Euro

Allocazione geografica

Fonte: Bloomberg. Allocazione geografica in base al paese di rischio. Dati al 30 aprile 2024. Indici di riferimento: per le obbligazioni societarie IG dell’Area Euro, il Bloomberg Euro Aggregate Corporate Index; per i titoli di Stato dell’Area Euro, il Bloomberg Euro Aggregate Treasury Index. IG = investment grade.

Beneficiare dell’evoluzione settoriale degli emittenti globali

Un’allocazione in obbligazioni societarie IG dell’Area Euro consente inoltre agli investitori di accedere a un ampio ventaglio di imprese emittenti. Poiché il profilo di questi titoli è dinamico e i pesi di settore cambiano nel tempo, gli investitori possono ottenere esposizione ai trend futuri. Se analizziamo l’evoluzione delle allocazioni settoriali per i bond societari IG dell’Area Euro, riscontriamo ad esempio che i comparti dei beni di consumo discrezionali, della salute e delle tecnologie hanno registrato la crescita maggiore nell’ultimo decennio mentre i settori delle comunicazioni, dell’immobiliare e delle utilities sono quelli il cui peso si è più ridotto.

Con il 44% il settore finanziario è di gran lunga quello con il peso maggiore, che negli anni non è cambiato molto. Il comparto finanziario ha fatto regolarmente la parte del leone in termini di emissioni di obbligazioni IG. L’esposizione agli altri settori è distribuita in maniera più omogenea. I comparti con i pesi maggiori sono quelli dei beni di consumo discrezionali (9,4%), delle utilities (8,0%), degli industriali (7,7%), dei beni di consumo di base (7,2%) e delle comunicazioni (6,6%). I titoli di Stato dell’Area Euro per definizione non offrono altrettanta varietà di diversificazione settoriale.

Una tale esposizione all’obbligazionario societario può aiutare gli investitori ad avere portafogli sempre al passo coi tempi, beneficiando dell’evoluzione futura delle emissioni obbligazionarie societarie IG, principalmente in Europa ma anche oltre i suoi confini.

Credito IG: un ottimizzatore di reddito per i portafogli di titoli di Area Euro

Analizzando i dati a partire dal 19981, si può osservare che i bond societari IG possono aiutare a ottimizzare il profilo dei flussi reddituali corretti per il rischio dei portafogli obbligazionari degli investitori europei. Si tratta di una serie di dati di rilievo in quanto abbraccia un periodo punteggiato da una varietà di eventi epocali come l’introduzione dell’euro, la crisi finanziaria globale, la pandemia di Covid-19, oltre alla situazione attuale in cui aleggiano timori di stagflazione.

In questo periodo di 25 anni ci sono stati momenti in cui i rendimenti dei titoli governativi dell’Area Euro sono stati più alti di quelli delle obbligazioni societarie IG, soprattutto dopo la crisi finanziaria globale. Tuttavia, in questo intero arco di tempo, i rendimenti corretti per il rischio2 delle obbligazioni societarie IG sono sempre stati superiori, dal punto di vista sia della volatilità sia della duration.

Dai dati storici emerge chiaramente il vantaggio di aggiungere esposizione all’obbligazionario societario IG a quella a titoli governativi dell’Area Euro: il calo della volatilità complessiva grazie a una correlazione meno che perfetta (0,76) tra le due esposizioni, coniugato alla maggiore diversificazione offerta dai bond societari IG di quest’area, ha infatti comportato un più alto rendimento di portafoglio corretto per il rischio3.

Mentre gli investitori continuano a posizionarsi per uno scenario di tassi di interesse elevati per un periodo prolungato, tali benefici non andrebbero ignorati.

1 Fonte: Vanguard, Bloomberg. I dati sono settimanali e riferiti al periodo dal 3 luglio 1998 al 29 marzo 2024. Si tratta del periodo più lungo disponibile per i due indici di riferimento. Indici di riferimento: per l’obbligazionario societario investment grade dell’Area Euro, il Bloomberg Euro-Aggregate Corporate Index; per i titoli di Stato dell’Area Euro, il Bloomberg Euro Aggregate Treasury Index. Il rendimento è calcolato come yield to worst medio diviso per la duration modificata.

2 Il “rendimento corretto per il rischio” è un parametro di valutazione del rendimento di un investimento in rapporto ai rischi associati al conseguimento di quel rendimento. È un indicatore che consente di confrontare l’efficienza di differenti investimenti valutando l’entità di rischio assunto per generare uno specifico livello di rendimento.

3 Fonte: Vanguard, Bloomberg. I dati sono settimanali e riferiti al periodo dal 3 luglio 1998 al 29 marzo 2024. Indici di riferimento: per l’obbligazionario societario investment grade dell’Area Euro, il Bloomberg Euro-Aggregate Corporate Index; per i titoli di Stato dell’Area Euro, il Bloomberg Euro Aggregate Treasury Index. Il rendimento è calcolato come yield to worst medio diviso per la duration modificata.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

I risultati precedenti non possono essere presi come riferimento per i risultati futuri.

I fondi che investono in titoli a tasso fisso comportano i rischi di mancato rimborso e di erosione del valore del capitale investito; inoltre il livello di reddito è soggetto ad oscillazioni. L'andamento dei tassi d'interesse può influire sul valore del capitale dei titoli a tasso fisso. Le obbligazioni societarie possono offrire rendimenti più elevati, ma proprio per questo, sono soggette ad un maggior rischio del credito ed al conseguente aumento dei rischi di mancato rimborso e di erosione del valore del capitale investito. Il livello di reddito è soggetto ad oscillazioni e l'andamento dei tassi d'interesse può influire sul valore del capitale delle obbligazioni.

Informazioni importanti

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. In Svizzera solo per gli investitori professionali. Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale non devono essere interpretate come consulenza legale, fiscale o d'investimento. Pertanto non ci si deve basare sui contenuti di questo materiale per eventuali decisioni d’investimento.

Le informazioni contenute in questo materiale hanno finalità puramente di carattere educativo e non costituiscono una raccomandazione né una sollecitazione ad acquistare o vendere investimenti.

Pubblicato nell’AEE da Vanguard Group (Ireland) Limited regolamentata in Irlanda dalla Central Bank of Ireland.

Pubblicato in Svizzera da Vanguard Investments Switzerland GmbH.

Pubblicato da Vanguard Asset Management, Limited, autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority.

Pubblicato in Germania da Vanguard Group Europe GmbH.

© 2024 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2024 Vanguard Investments Switzerland GmbH. Tutti i diritti riservati.

© 2024 Vanguard Asset Management, Limited. Tutti i diritti riservati.

© 2024 Vanguard Group Europe GmbH. Tutti i diritti riservati.