- Ci sono numerosi aspetti da considerare nella scelta di un indice azionario rispetto al quale acquisire esposizione, tra cui la metodologia di ponderazione: in base alla capitalizzazione di mercato o l’equiponderazione.

- Ciascuno di questi metodi ha i suoi potenziali vantaggi e svantaggi. L’aspetto più importante per gli investitori è essere consapevoli di ciò che scelgono e delle relative implicazioni per il portafoglio.

- A nostro giudizio, gli investitori dovrebbero valutare le implicazioni in termini di costo e le differenze di esposizione che i due approcci implicano.

“L’equiponderazione cambia i rischi non li elimina.”

Head of Index Equity and ETF Product Specialism, Vanguard Europe

Quando si tratta di investire sul mercato azionario tramite un fondo indicizzato o un ETF, la metodologia di ponderazione dei titoli nell’indice è un aspetto di rilievo da considerare. Due approcci diffusi sono la ponderazione in base alla capitalizzazione di mercato e l’equiponderazione. La ponderazione in base alla capitalizzazione di mercato offre un’esposizione di stampo “passivo” al mercato target in quanto il peso dei titoli nell’indice è in base alla rispettiva capitalizzazione e rispecchia fedelmente il mercato; è un metodo usato da lungo tempo ed è il più affermato fra i due.

Nel caso dell’equiponderazione, l’indice contiene gli stessi titoli ma assegna pari peso a ciascuno di essi. Rispetto al mercato, rappresenta un approccio più di stampo attivo poiché presenta rischio relativo, innanzitutto in quanto sottopesa i titoli large cap e sovrappesa quelli small cap. Questo approccio tende a conoscere periodici aumenti di popolarità, ad esempio in periodi in cui gli investitori si preoccupano che un sottoinsieme del mercato, ad esempio un particolare settore, possa assumere una dimensione eccessiva rispetto al mercato nel suo complesso.

Sebbene entrambi i metodi di ponderazione possano offrire vantaggi, è importante che gli investitori abbiano chiaro cosa implica ciascun approccio in termini di costi, esposizione e in definitiva rischi. In questo articolo illustriamo i meccanismi di base di ciascun approccio e i motivi per cui riteniamo che un indice con ponderazione in base alla capitalizzazione di mercato possa essere l’approccio migliore per molti investitori che ricercano un’ampia esposizione azionaria, incentrando la nostra analisi in particolare sull’azionario americano.

Aspetti di base: indici con ponderazione in base alla capitalizzazione di mercato vs equiponderati

In un indice con ponderazione in base alla capitalizzazione di mercato, il peso di ciascun titolo nell’indice è in base alla rispettiva capitalizzazione di mercato (flottante)1. Questo implica una maggiore incidenza sulla performance dell’indice delle società a più alta capitalizzazione (large cap). S&P 500 e Russell 3000 sono esempi noti di indici con ponderazione in base alla capitalizzazione di mercato.

I vantaggi della ponderazione in base alla capitalizzazione di mercato comprendono:

- Rappresentatività del mercato: la ponderazione in base alla capitalizzazione di mercato non è tanto “un altro metodo di ponderazione” quanto piuttosto una modalità per rispecchiare in modo neutrale un determinato segmento di mercato. In quanto tale, si potrebbe argomentare che sia la migliore rappresentazione delle dinamiche del segmento sottostante in quanto i pesi assegnati ai titoli sono in linea con la loro “rilevanza economica”.

- Liquidità e volume degli scambi: le azioni delle società a più alta capitalizzazione spesso presentano caratteristiche più favorevoli in termini di liquidità il che le rende meno costose da negoziare. Pertanto allocare relativamente più capitale alle large cap può ridurre i costi di transazione e migliorare l’efficienza della replica dell’indice.

- Minore rotazione: rispetto agli equiponderati gli indici con ponderazione in base alla capitalizzazione di mercato sono più agevoli da replicare. Se nel tempo la capitalizzazione di una società aumenta e quella di un’altra diminuisce, lo stesso accade al loro peso nell’indice, non servono aggiustamenti.

I potenziali svantaggi di cui tenere conto comprendono:

- Concentrazione: quando singoli titoli o settori arrivano a rappresentare una porzione molto consistente del mercato, gli indici con ponderazione in base alla capitalizzazione di mercato possono essere influenzati in modo marcato dall’andamento di questi sottoinsiemi del mercato. In caso di improvvisa maggiore flessione di quei titoli o settori rispetto al resto del mercato, gli indici con ponderazione in base alla capitalizzazione di mercato registreranno performance inferiori rispetto a indici omologhi equiponderati. Le nostre analisi dimostrano tuttavia che le maggiori società possono fornire un importante contributo positivo ai rendimenti a lungo termine.

- Minore esposizione alle società più piccole: In caso di sovraperformance delle società più piccole rispetto a quelle maggiori, gli indici con ponderazione in base alla capitalizzazione di mercato registreranno performance inferiori rispetto a indici omologhi equiponderati in quanto questi ultimi assegnano un peso relativamente maggiore alle società più piccole.

Un indice equiponderato assegna lo stesso peso a tutti i suoi componenti indipendentemente dalla capitalizzazione di mercato. L’S&P 500 Equal Weight Index è un esempio di indice equiponderato.

I vantaggi di un indice equiponderato tipicamente comprendono:

- Una minore concentrazione su specifici titoli: talvolta quando un particolare settore comprende titoli con una capitalizzazione di mercato decisamente più alta rispetto ad altri, l’equiponderazione può ridurre la dipendenza della performance dell’indice rispetto alle caratteristiche di quel settore.

- Diversificazione sull’intero spettro della capitalizzazione: rispetto agli indici con ponderazione in base alla capitalizzazione di mercato, gli indici equiponderati sovrappesano le società a media capitalizzazione (mid cap) e a bassa capitalizzazione (small cap), offrendo pertanto un’esposizione più equilibrata ai differenti segmenti di capitalizzazione del mercato sottostante.

I principali svantaggi degli indici equiponderati comprendono:

- Rischio relativo: molti investitori tendono a paragonare la performance dei loro investimenti a quella del “mercato”. Talvolta quando gli indici equiponderati registrano performance inferiori al mercato (e dunque inferiori all’indice con ponderazione in base alla capitalizzazione di mercato), quegli investitori potrebbero disinvestire e di conseguenza non beneficiare dei guadagni attesi a lungo termine.

- Volatilità: gli indici equiponderati possono registrare maggiore volatilità rispetto agli indici con ponderazione in base alla capitalizzazione di mercato in quanto sono più sensibili alla performance delle società meno capitalizzate che tende ad essere più volatile rispetto a quella delle large cap.

- Rotazione e costi di transazione più alti: gli indici equiponderati richiedono periodici ribilanciamenti per mantenere la parità dei pesi dei titoli, il che può comportare maggiore rotazione e costi di transazione più alti rispetto agli indici con ponderazione in base alla capitalizzazione di mercato in quanto la maggiore frequenza di ribilanciamento determina costi più alti. I nostri studi indicano che negli ultimi 10 anni, l’indice S&P 500 equiponderato ha avuto in media rotazioni dei titoli cinque volte superiori rispetto a quelle dell’indice S&P 500 con ponderazione in base alla capitalizzazione di mercato2.

Anche se non rappresenta di per sé uno svantaggio ma un effetto che necessariamente si manifesta, è importante sottolineare che i pesi dei titoli inclusi in un indice equiponderato sono uguali solamente al momento del ribilanciamento. Ad esempio, un indice con ribilanciamento trimestrale presenterà pesi uguali dei titoli solamente quattro volte l’anno; a seconda dell’andamento dei prezzi dei titoli che compongono l’indice, il peso di ciascun titolo può aumentare o diminuire nel corso del trimestre che segue la data di ribilanciamento. Va tenuto presente che una maggiore frequenza di ribilanciamento aumenterebbe i costi per l’investitore.

Analisi dell’esposizione: l’equiponderazione cambia i rischi non li elimina

Alcuni investitori potrebbero ritenere l’equiponderazione una modalità per ridurre il rischio di concentrazione. È tuttavia importante che questi investitori siano consapevoli che passare da un indice con ponderazione in base alla capitalizzazione di mercato a un indice equiponderato non elimina i rischi ma cambia solamente le fonti di rischio per l’investitore.

A titolo puramente illustrativo, confrontiamo l’S&P 500 e il Russell 3000 (indici con ponderazione in base alla capitalizzazione di mercato) con i loro omologhi equiponderati. Va osservato che tutti questi indici offrono un’ampia esposizione all’universo azionario americano. L’analisi approfondita rivela tuttavia una serie di differenze importanti.

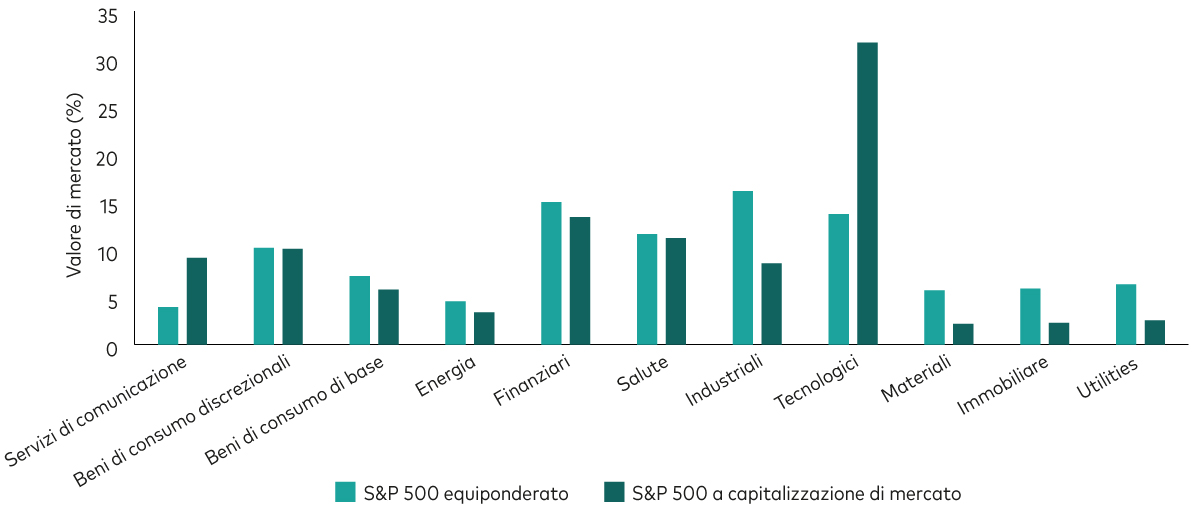

Se lo scopo dell’equiponderazione fosse ad esempio ridurre l’esposizione al settore tecnologico, l’equiponderazione avrebbe conseguito l’obiettivo prefissato (come si evince dal grafico successivo relativo all’S&P 500). Tuttavia questo obiettivo sarebbe stato raggiunto assumendo rischio attivo rispetto al mercato. Nell’indice equiponderato, il settore tecnologico è sottopesato mentre i pesi di altri settori come l’industriale, il comparto dei materiali, l’immobiliare e il settore delle utilities sono quasi doppi rispetto al loro peso nell’indice con ponderazione in base alla capitalizzazione di mercato. Quando un settore sovrappesato registra sovraperformance o sottoperformance lo stesso accade per l’indice equiponderato rispetto al mercato (vale a dire all’indice omologo con ponderazione in base alla capitalizzazione di mercato).

Analisi per settore: ci sono differenze importanti fra i due approcci di ponderazione degli indici

Fonte: Bloomberg, all’11 dicembre 2024. Il grafico riporta la composizione settoriale dell’S&P 500 Equal Weight (equiponderato) e dell’S&P 500 (con pesi in base alla capitalizzazione di mercato).

Rischio attivo per i fattori con l’equiponderazione

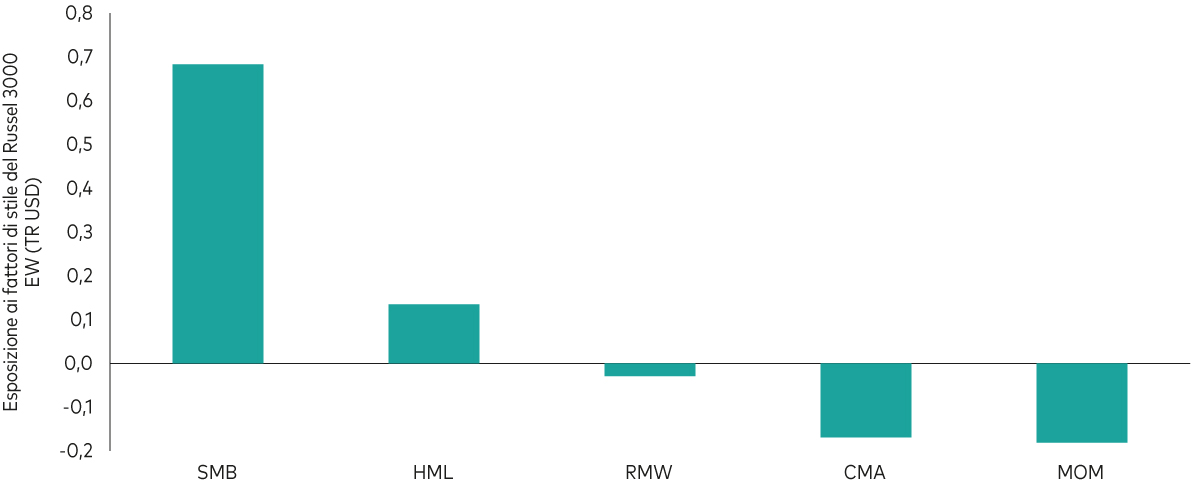

Oltre a esporre gli investitori a rischio attivo per i pesi dei settori diversi rispetto al mercato, l’equiponderazione comporta anche rischio attivo per i fattori azionari. Per dimostrarlo abbiamo analizzato l’indice equiponderato Russell 3000 Equal Weighted TR USD, che contiene gran parte dei titoli delle società americane3. Il grafico successivo mostra le esposizioni dell’indice Russell 3000 equiponderato rispetto al suo omologo con ponderazione in base alla capitalizzazione di mercato.

Oltre al maggiore orientamento alle small cap, che abbiamo già trattato, la nostra analisi rivela che l’equiponderazione implica anche una diversa esposizione ai fattori di stile, ad esempio un’esposizione positiva a titoli value e un’esposizione negativa sul fattore momentum. Pertanto se i titoli value registrano performance inferiore o superiore rispetto ai titoli growth anche l’indice equiponderato registrerà rispettivamente sottoperformance o sovraperformance. Allo stesso modo, se i titoli di stile momentum registrano una performance brillante/debole, l’indice equiponderato sottoperformerà o sovraperformerà l’indice con ponderazione in base alla capitalizzazione di mercato (a parità di tutte le altre condizioni).

Esposizioni ai fattori di stile del Russell 3000 Equal Weighted TR USD (indice equiponderato)

Note: le analisi di regressione sono basate sul rendimento totale mensile in dollari per il periodo da gennaio 2000 a giugno 2024, sulla base di dati Morningstar. I rendimenti per i fattori di stile sono tratti dal sito di Kenneth French. Il fattore mercato è rappresentato dalla performance dell’indice Russell 3000 (ponderazione in base alla capitalizzazione). Definizioni: SMB (dimensioni) esprime la differenza tra il rendimento medio dei tre portafogli di titoli small cap e il rendimento medio dei tre portafogli di titoli large cap in cui è stato suddiviso l’indice; HML (valore) esprime la differenza tra il rendimento medio dei due portafogli di titoli value e il rendimento medio dei due portafogli di titoli growth; RMW (redditività operativa) esprime la differenza tra il rendimento medio dei due portafogli di titoli con robusta redditività operativa e il rendimento medio dei due portafogli di titoli con debole redditività operativa; CMA (investimento) esprime la differenza tra il rendimento medio dei due portafogli di titoli di società con bassi livelli di investimento e il rendimento medio dei due portafogli di titoli di società con livelli di investimento spinti; MOM (momentum) esprime la differenza tra il rendimento medio dei due portafogli con precedenti rendimenti elevati e il rendimento medio dei due portafogli di titoli con rendimenti precedenti bassi.

Se gli investitori scelgono un indice equiponderato con l’obiettivo di sovraperformare l’indice a capitalizzazione di mercato, la scelta si rivelerà azzeccata solo se i fattori a cui è esposto l’indice equiponderato si muoveranno nella giusta direzione. Sul breve periodo, questo può significare un sovrappeso di settori che registrano una performance positiva o un sottopeso di settori con performance negativa. Sul lungo termine, la scelta può rivelarsi efficace in caso di sovraperformance dei titoli delle small cap rispetto a quelli delle large cap o di titoli value rispetto a titoli growth.

Può succedere che questi posizionamenti di stampo attivo talvolta si rivelino remunerativi. Tuttavia gli investitori devono essere consapevoli che questo tipo di “scommesse” attive potrebbe anche rivelarsi penalizzante qualora i suddetti fattori si muovano in una direzione differente rispetto al previsto, nel qual caso l’indice equiponderato potrebbe sottoperformare l’indice con ponderazione in base alla capitalizzazione di mercato.

Gli investitori che stanno valutando di investire in fondi che replicano indici equiponderati con l’obiettivo di aggiungere una specifica esposizione di stile in portafoglio, potrebbero essere meglio remunerati investendo in un fondo focalizzato in modo esplicito su un determinato stile, ad esempio un fondo indicizzato small cap.

Per gli investitori che ricercano un’esposizione azionaria passiva a un particolare mercato (vale a dire neutra rispetto al rischio attivo) l’approccio più idoneo è investire in un prodotto a replica di un indice con ponderazione in base alla capitalizzazione di mercato. Come già accennato, il vantaggio di costo intrinseco nell’approccio a ponderazione in base alla capitalizzazione di mercato rende quest’ultimo approccio più adatto per gli investitori a lungo termine visto l’impatto negativo che i costi più alti possono comportare in termini di capitalizzazione dei proventi nel tempo.

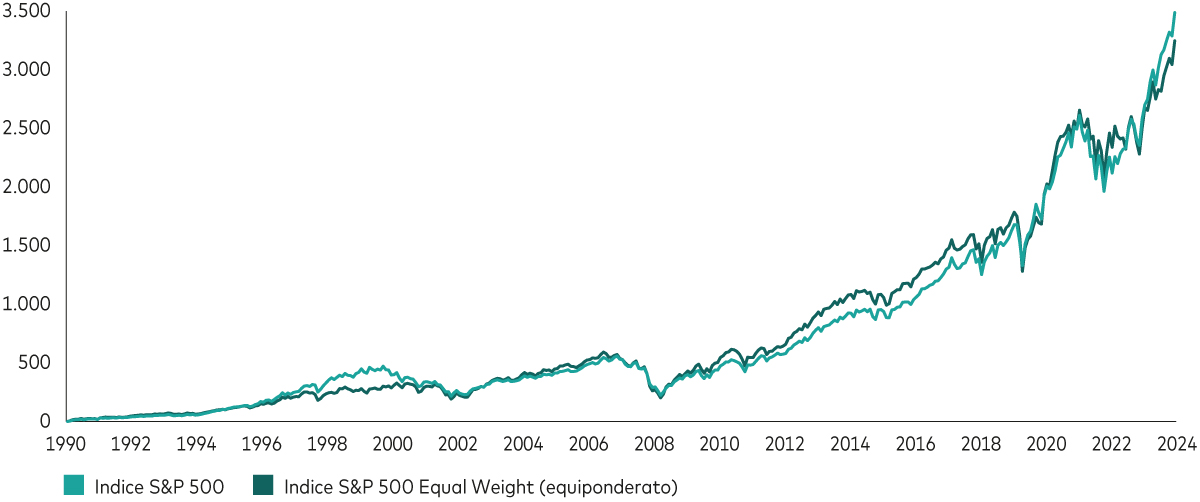

Confronto di performance fra l’indice S&P 500 (SPX, con ponderazione in base alla capitalizzazione di mercato) rispetto all’omologo equiponderato S&P 500 Equal Weight Index (SPW)

La performance passata non è un indicatore affidabile di risultati futuri. La performance di un indice non è la rappresentazione esatta di un investimento specifico in quanto non è possibile investire direttamente in un indice.

Fonte: Bloomberg, dati dal 31 gennaio 1990 (data di lancio dell’indice equiponderato) al 31 ottobre 2024.

1 La capitalizzazione di mercato è data dal prezzo del titolo di una società moltiplicato per il numero di sue azioni in circolazione. Nella gran parte dei casi vengono considerate solo le azioni effettivamente disponibili per la negoziazione in Borsa (flottante), escludendo dunque quelle “immobilizzate”.

2 Fonte: S&P Dow Jones Indices, al 29 novembre 2024.

3 Abbiamo usato l’indice Russell 3000 anziché l’S&P 500 per l’analisi dei fattori in quanto l’S&P 500 manifesterebbe uno sbilanciamento sulle large cap che non deriva dalla ponderazione in base alla capitalizzazione di mercato ma è conseguenza del fatto che l’S&P 500 contiene esclusivamente i 500 titoli di società con la più alta capitalizzazione sul mercato americano.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

I risultati precedenti non possono essere presi come riferimento per i risultati futuri. I dati di performance non tengono conto delle commissioni e costi ricorrenti di acquisto e vendita.

Informazioni Importanti

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. In Svizzera solo per gli investitori professionali. Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale non devono essere interpretate come consulenza legale, fiscale o d'investimento. Pertanto non ci si deve basare sui contenuti di questo materiale per eventuali decisioni d’investimento.

Le informazioni contenute in questo materiale hanno finalità puramente di carattere educativo e non costituiscono una raccomandazione né una sollecitazione ad acquistare o vendere investimenti.

Pubblicato da Vanguard Group (Ireland) Limited, regolamentata in Irlanda dalla Banca Centrale irlandese.

Pubblicato in Svizzera da Vanguard Investments Switzerland GmbH.

Pubblicato da Vanguard Asset Management, Limited, autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority.

© 2025 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2025 Vanguard Investments Switzerland GmbH. Tutti i diritti riservati.

© 2025 Vanguard Asset Management, Limited. Tutti i diritti riservati.