- Per la prima volta da oltre due anni il Giappone registra crescita reale dei salari, che alimenta l’inflazione di fondo.

- Nei mesi scorsi la Bank of Japan ha posto fine all’epoca dei tassi d’interesse negativi, alzando i tassi in modo modesto. Si prevede che continuerà con i rialzi, in modo prudente.

- Alla luce dei potenziali effetti sullo yen, su obbligazionario e azionario nipponici, potrebbe essere un buon momento per considerare l’esposizione al Giappone.

Decenni di quantitative easing, tassi di interesse negativi e controllo della curva dei rendimenti non erano riusciti a dare una scossa sufficiente al Giappone per farlo emergere dalla stagnazione economica, di cui la crescita minima dei prezzi sino alla deflazione era il sintomo.

Quel paradigma sta ora cambiando e si sta scardinando la rassegnazione a quella situazione. La banca centrale nipponica dovrebbe proseguire sulla strada dei rialzi dei tassi avviati nei mesi scorsi e il recente nuovo Primo Ministro Shigeru Ishiba con tutta probabilità non ne frenerà slancio, anzi pare incline ad appoggiare la nuova direzione imboccata dalla Bank of Japan con maggiore convinzione rispetto al suo predecessore.

Importazione di inflazione

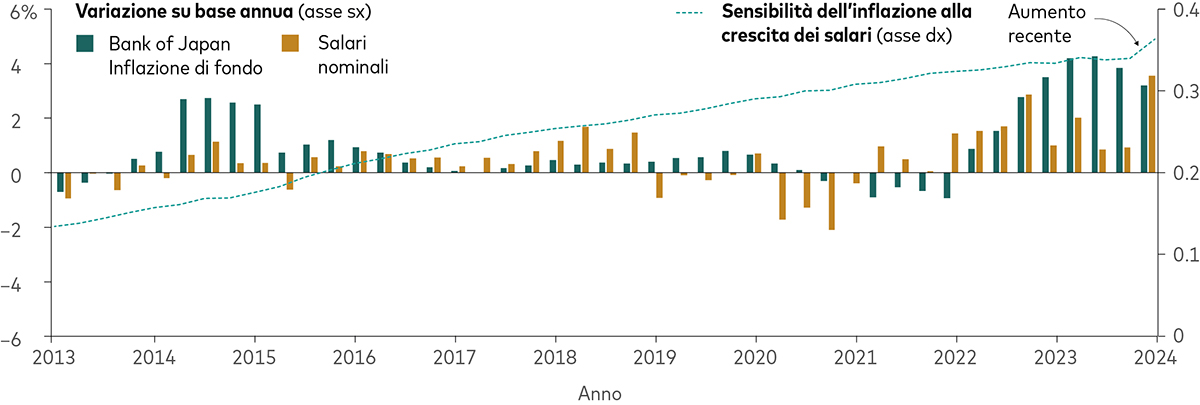

La spinta che porta il Giappone fuori dalla deflazione attraverso una crescita modesta potrebbe affondare le radici nella pandemia di Covid-19 e nella guerra in Ucraina a seguito delle quali il Paese del Sol Levante ha sostanzialmente importato inflazione. Gli aumenti dei prezzi dell’energia e delle materie prime, largamente d’importazione, derivanti da quegli shock, si sono propagati ai salari che per la prima volta da più di due anni hanno registrato una crescita in termini reali che ha alimentato l’inflazione di fondo e ha fatto aumentare le aspettative d’inflazione. Per un Paese che è stato in stagnazione così a lungo, è un circolo virtuoso.

Giappone: la crescita dei salari alimenta l’inflazione

Note: il grafico mostra il coefficiente statistico che misura la sensibilità dell’inflazione a variazioni dei salari. Per l’inflazione di fondo abbiamo usato l’indice preferito dalla banca centrale giapponese che esclude i prezzi volatili dell’energia e gli alimentari freschi.

Fonti: elaborazioni Vanguard sulla base di dati al 31 marzo 2024, di fonte CEIC, del Ministero dell’Interno e delle Comunicazioni nonché del Ministero della Sanità, del Lavoro e del Welfare.

L’aumento dei prezzi non sembra essere un’altra falsa partenza. La domanda adesso è alimentata dai consumi privati in un contesto di crescita dei salari reali ed è pertanto più probabile che si tratti di un autentico cambiamento strutturale piuttosto che di uno shock positivo occasionale. Inoltre, considerando l’invecchiamento demografico e la contrazione della popolazione nel Paese, la spinta al rialzo dei salari è probabile che sia destinata a proseguire.

A seguito dei rinnovi contrattuali annuali si prevede che le grandi società nipponiche aumenteranno le retribuzioni di oltre il 5% quest’anno. I giapponesi sono tra i primi al mondo per tasso di risparmio privato ma anche loro sono pronti a spendere quando dispongono di un surplus retributivo. In aggiunta, l’inflazione per la componente dei servizi è più vischiosa e dunque il cambiamento è più di natura persistente.

Probabili ulteriori rialzi dei tassi

Con l’aumento dell’inflazione, nei mesi scorsi la Bank of Japan (BoJ) ha posto fine alla politica di tassi ufficiali negativi, alzando i tassi in modo modesto ma riducendo anche gli acquisti mensili di titoli previsti dal suo programma.

La BoJ probabilmente proseguirà sulla strada della normalizzazione della politica monetaria anche se in modo prudente. La politica della banca centrale nipponica dipenderà non soltanto dall’inflazione ma anche dal tasso di cambio dello yen e dalle condizioni dei mercati finanziari. Se lo yen si indebolirà rispetto al dollaro e ci sarà stabilità sui mercati sono probabili ulteriori rialzi dei tassi. In caso di brusco rafforzamento dello yen e di turbolenza sui mercati, la BoJ potrebbe rallentare il ritmo dei rialzi o cessarli del tutto.

Nel nostro scenario di base noi di Vanguard prevediamo un ulteriore aumento da 25 punti base dei tassi quest’anno e due altri rialzi di un quarto di punto nel 2025 mentre i mercati nei prezzi riflettono aumenti inferiori.

Lo yen potrebbe avvicinarsi al valore equo

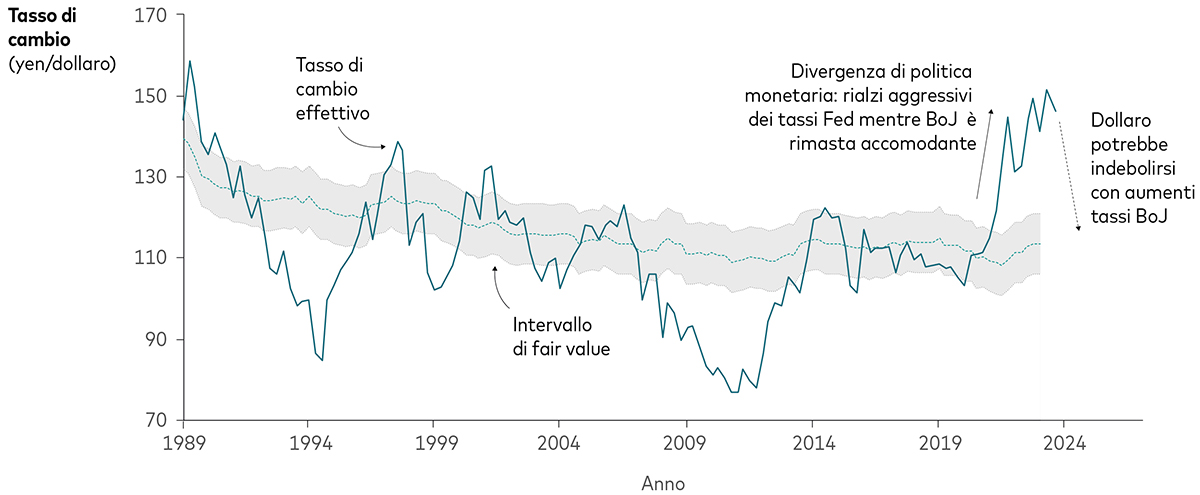

Stando alle analisi del nostro modello proprietario, i fondamentali di lungo termine del rapporto fra yen e dollaro sono rimasti stabili. Le oscillazioni cicliche sono il risultato delle azioni delle banche centrali su ambo le sponde del Pacifico. Queste fluttuazioni dovrebbero normalizzarsi con il convergere della politica monetaria da versanti opposti del ciclo dei tassi.

Probabile ritorno dello yen verso il fair value con il convergere dei tassi di politica monetaria

Note: l’intervallo di fair value rappresenta la stima di Vanguard del fair value +/- mezza deviazione standard. La nostra stima del fair value (o valore equo) è una misura proprietaria del valore del dollaro americano rispetto a una serie di valute dei mercati sviluppati (in questo caso lo yen giapponese). La stima di fair value è basata sulla porzione di variazione del tasso di cambio che può essere spiegata dai differenziali di vigore delle rispettive economie in termini di produttività (PIL pro capite a parità di potere di acquisto) e tassi reali di lungo termine.

Fonti: elaborazioni Vanguard sulla base di dati al 31 marzo 2024 di fonte Refinitiv e Fondo Monetario Internazionale. I tassi di cambio effettivi sono al 31 agosto 2024.

IMPORTANTE: le proiezioni e le altre informazioni generate dal Vanguard Capital Markets Model® (VCMM) sulla probabilità dei diversi risultati degli investimenti sono di natura ipotetica, non riflettono i risultati effettivi degli investimenti e non sono garanzia di risultati futuri. Le distribuzioni dei risultati di rendimento ottenuti con il VCMM sono il frutto di 10.000 simulazioni per ciascuna classe di attivo modellizzata. Simulazioni al 31 marzo 2024. I risultati del modello possono variare ogni volta che lo si utilizza e nel tempo. Per ulteriori informazioni si rimanda alle Note riportate più oltre.

In termini di ciclo monetario, il Giappone oggi è nella fase in cui gli Stati Uniti e gran parte degli altri mercati sviluppati erano due anni fa. Con rialzi da parte della BoJ e tagli da parte della Federal Reserve (Fed) si ridurrà la distanza fra i tassi d’interesse giapponesi e quelli americani con conseguente probabile rafforzamento dello yen rispetto al dollaro. Al momento la curva dei rendimenti è più ripida in Giappone che negli Stati Uniti. Ci aspettiamo che con il proseguire dei tagli da parte della Fed la curva americana diventi più ripida e con i rialzi dei tassi da parte della BoJ la curva nipponica si appiattisca.

Maggiore attrattività del mercato giapponese

I cambiamenti strutturali in Giappone vanno oltre gli effetti sulle curve dei rendimenti e sulle valute. In passato, mosse a sorpresa sui tassi da parte della banca centrale nipponica hanno reso il mercato obbligazionario poco attrattivo per gli investitori esteri. Inoltre, la BoJ detiene la maggioranza dei titoli di Stato giapponesi (i JGB) e questo crea un contesto in cui prezzi e rendimenti non riflettono le effettive forze di mercato. Tuttavia di recente la banca centrale nipponica si è mossa con maggiore trasparenza, segnalando in anticipo i suoi interventi sui tassi. Inoltre, sebbene la BoJ detenga tuttora il 55% dei JGB, ha cominciato a ridurre queste sue posizioni, il che aumenta la probabilità di convergenza dello yen verso il fair value.

Il messaggio principale per gli investitori è che il mercato giapponese, che era facile ignorare negli ultimi decenni per la stagnazione economica e il predominio della BoJ sul mercato obbligazionario, oggi si configura come una potenziale fonte di alfa.

Alla luce di questi cambiamenti, gli investitori potrebbero voler considerare questo mercato nelle loro strategie di asset allocation a lungo termine. Uno yen più forte rafforza i rendimenti dell’azionario giapponese per quegli investitori con posizioni denominate in valute che si indeboliscono rispetto allo yen. Per l’obbligazionario il quadro è un po’ più complesso. Tassi di interesse più alti implicano maggiore volatilità sul breve e medio termine, che il rafforzamento dello yen potrebbe aiutare a compensare. Tuttavia, sul più lungo termine, rendimenti obbligazionari più alti sono di buon auspicio per i rendimenti futuri, con riaffermazione del ruolo dell’obbligazionario giapponese all’interno di portafogli diversificati su scala globale.

IMPORTANTE: le proiezioni e le altre informazioni generate dal Vanguard Capital Markets Model® sulla probabilità dei diversi risultati degli investimenti sono di natura ipotetica, non riflettono i risultati effettivi degli investimenti e non sono garanzia di risultati futuri. I risultati di rendimento ottenuti con il VCMM variano ogni volta che lo si utilizza e nel tempo. Le proiezioni elaborate con questo modello sono basate sull’analisi statistica dei dati storici e in futuro i rendimenti potrebbero comportarsi in modo diverso rispetto agli andamenti storici considerati dal VCMM, in particolare il VCMM potrebbe sottostimare scenari estremi negativi non osservati nel periodo storico su cui si basano le stime del modello.

Il Vanguard Capital Markets Model® è uno strumento di simulazione finanziaria proprietario, sviluppato e gestito da esperti di ricerca e consulenti qualificati di Vanguard. Il modello prevede le distribuzioni dei rendimenti futuri di una vasta gamma di classi di attivo. Le classi di attivo comprendono l’azionario americano e globale, le obbligazioni del Tesoro americano, titoli societari obbligazionari con diverse scadenze, obbligazionario internazionale, strumenti monetari statunitensi, materie prime e alcune strategie d’investimento alternative. Il fondamento teorico ed empirico del Vanguard Capital Markets Model è che i rendimenti delle diverse classi di attivo rispecchiano la contropartita richiesta dagli investitori per assumersi diversi tipi di rischio sistematico (beta). Al centro del modello vi sono le stime del rapporto statistico dinamico tra fattori di rischio e rendimenti degli attivi, ottenute da analisi statistiche basate sui dati finanziari ed economici mensili disponibili a partire dagli inizi degli anni Sessanta del secolo scorso. Tramite un sistema di equazioni stimate, il modello applica un metodo di simulazione Monte Carlo per proiettare i rapporti stimati tra i fattori di rischio e le classi di attivo, come pure l'incertezza e la casualità nel tempo. Il modello produce un'ampia serie di risultati simulati per ogni classe di attivo su diversi orizzonti temporali. Le previsioni si ottengono attraverso misure di tendenza centrale in tali simulazioni. I risultati ottenuti con lo strumento variano ogni volta che lo si utilizza e nel tempo.

Il valore primario del VCMM sta nella sua applicazione all’analisi dei potenziali portafogli dei clienti. Le previsioni per le classi di attivo del VCMM, comprese le distribuzioni della volatilità, delle correlazioni e dei rendimenti attesi, sono cruciali per la valutazione dei potenziali rischi di ribasso, dei diversi trade-off tra rischio e rendimento e dei benefici di diversificazione delle varie asset class. Sebbene le tendenze centrali siano elaborate in qualsiasi distribuzione dei rendimenti, Vanguard si focalizza sull’intero range di risultati potenziali per gli attivi considerati, come i dati presentati in questo documento, il che rappresenta la modalità più efficace per utilizzare le elaborazioni del VCMM.

Il VCMM mira a rappresentare l’incertezza nella previsione generando un’ampia gamma di potenziali risultati. È importante riconoscere che il VCMM non impone “normalità” alle distribuzioni dei rendimenti ma piuttosto è influenzato dalle cosiddette code spesse e dall’asimmetria nella distribuzione empirica dei rendimenti delle classi di attivo modellizzate. All’interno del range di risultati, le singole esperienze possono essere molto diverse, il che evidenzia la natura varia dei potenziali percorsi futuri. In effetti, questo è uno dei principali motivi per cui approcciamo le prospettive di rendimento degli attivi nella cornice della distribuzione.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

Informazioni importanti

Questa è una comunicazione di marketing.

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. In Svizzera solo per gli investitori professionali. Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale non devono essere interpretate come consulenza legale, fiscale o d'investimento. Pertanto non ci si deve basare sui contenuti di questo materiale per eventuali decisioni d’investimento.

Le informazioni contenute in questo materiale hanno finalità puramente di carattere educativo e non costituiscono una raccomandazione né una sollecitazione ad acquistare o vendere investimenti.

Pubblicato nell’AEE da Vanguard Group (Ireland) Limited regolamentata in Irlanda dalla Central Bank of Ireland.

Pubblicato in Svizzera da Vanguard Investments Switzerland GmbH.

Pubblicato da Vanguard Asset Management, Limited, autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority.

Pubblicato in Germania da Vanguard Group Europe GmbH.

© 2024 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2024 Vanguard Investments Switzerland GmbH. Tutti i diritti riservati.

© 2024 Vanguard Asset Management, Limited. Tutti i diritti riservati.

© 2024 Vanguard Group Europe GmbH. Tutti i diritti riservati.