- Negli ultimi anni, sarebbe stato difficile tenere il passo con il rendimento del mercato azionario americano senza detenere i titoli delle società che hanno fornito il maggiore contributo positivo a quel rendimento, soprattutto i cosiddetti Magnifici 7.

- Tuttavia, andando indietro nel tempo ci sono stati periodi in cui i risultati dell’analisi indicano un maggiore vantaggio dal non detenere i titoli peggiori in termini di contributo al rendimento dell’indice rispetto al detenere i migliori in tal senso.

- I risultati della nostra analisi dovrebbero servire a ricordare che è difficile avere successo quando si cerca di anticipare i mercati e l’importanza di diversificare.

È più importante detenere i titoli che forniscono il maggiore contributo al rendimento dei listini o non detenere i peggiori in tal senso? Una nostra analisi recente svela che la risposta a questa domanda può dipendere dal periodo ed evidenzia inoltre come sia difficile riuscire ad anticipare i mercati.

Quantificazione del contributo dei Magnifici 7

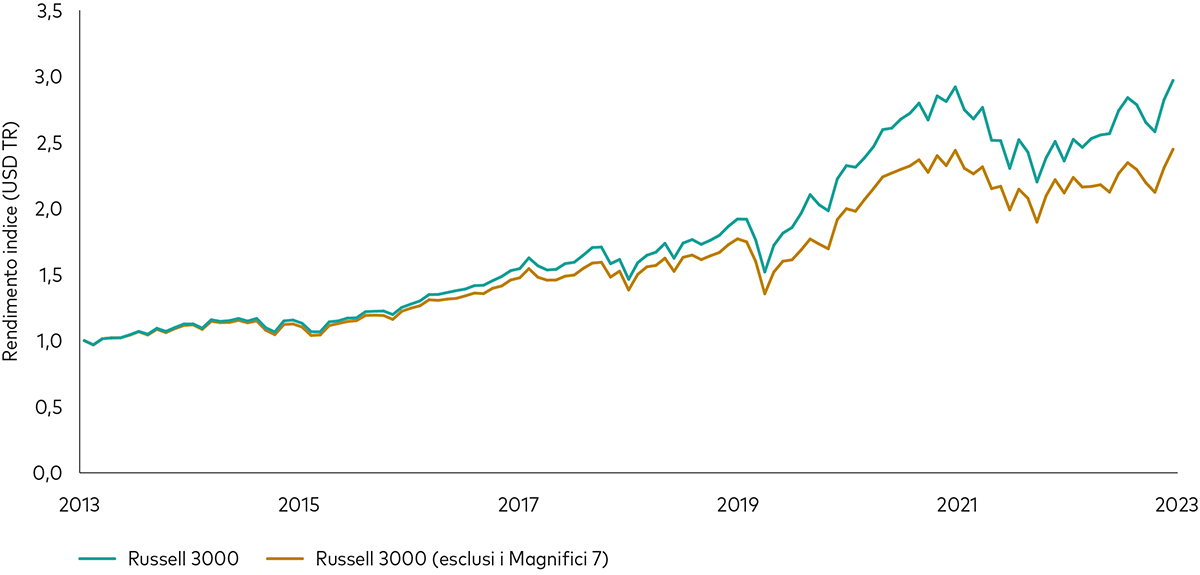

La maggior parte degli investitori ha probabilmente sentito parlare dei "Magnifici 7” e alcuni hanno espresso la preoccupazione che queste società abbiano reso i listini azionari troppo concentrati1. Tuttavia non aver investitoneii loro titoli per timori di concentrazione sarebbe stato penalizzante per la performance visto il loro contributo al rendimento di mercato. Infatti, come illustra il grafico che segue, una simulazione del Russell 3000 senza i titoli di queste sette società rivela una performance peggiore di circa il 2,1% annuo negli ultimi 10 anni rispetto ai risultati del Russell 3000 back-tested2.

Non aver detenuto i Magnifici 7 avrebbe penalizzato il rendimento totale

Fonte: Vanguard, FactSet, periodo dal 31 dicembre 2013 al 31 dicembre 2023. La performance è il rendimento totale in dollari americani. Il Russell 3000 (esclusi i Magnifici 7) è rappresentato dai titoli che compongono il Russell 3000 esclusi quelli di Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia e Tesla.

Gli investitori avrebbero dunque conseguito risultati peggiori se non avessero detenuto questi titoli che hanno trainato la performance dei listini negli ultimi anni. Sorge tuttavia un importante interrogativo: è sempre stato più importante detenere i titoli che forniscono il maggior contributo al rendimento degli indici o ci sono state fasi in cui è stato più importante non detenere quelli peggiori in tal senso?

Per rispondere a questa domanda, abbiamo innanzitutto replicato il Russell 3000 sul periodo di 24 anni conclusosi a dicembre 2023. Abbiamo poi diviso quei 24 anni in due sottoperiodi di 12 anni e calcolato il contributo di ogni singolo titolo azionario al rendimento dell’indice3.

Conoscere l’effetto di non detenere i titoli che sono i migliori e i peggiori in termini di contributo al rendimento

Il contributo di un titolo azionario al rendimento dell’indice è in generale determinato dal risultato del suo peso moltiplicato per il suo rendimento. Nella nostra analisi abbiamo considerato anche l’ulteriore effetto derivante dalla ridistribuzione del peso del titolo escluso su tutti gli altri titoli azionari in portafoglio. Pertanto, un titolo che fornisce il maggior contributo al rendimento dell’indice, in senso positivo o negativo, non è necessariamente quello con la migliore o la peggiore performance ma è il titolo con il maggior effetto derivante dalla combinazione del suo peso e del suo rendimento rispetto all’opportunità di detenere in portafoglio i restanti titoli dopo la ridistribuzione.

La nostra analisi ha previsto due passaggi preliminari. Abbiamo dapprima stilato la classifica dei titoli, dal migliore al peggiore, sulla base del contributo di ciascun titolo azionario e successivamente siamo intervenuti su ambo i lati della distribuzione del contributo, escludendo i titoli con il contributo migliore/peggiore per gruppi composti da un numero diverso di titoli.

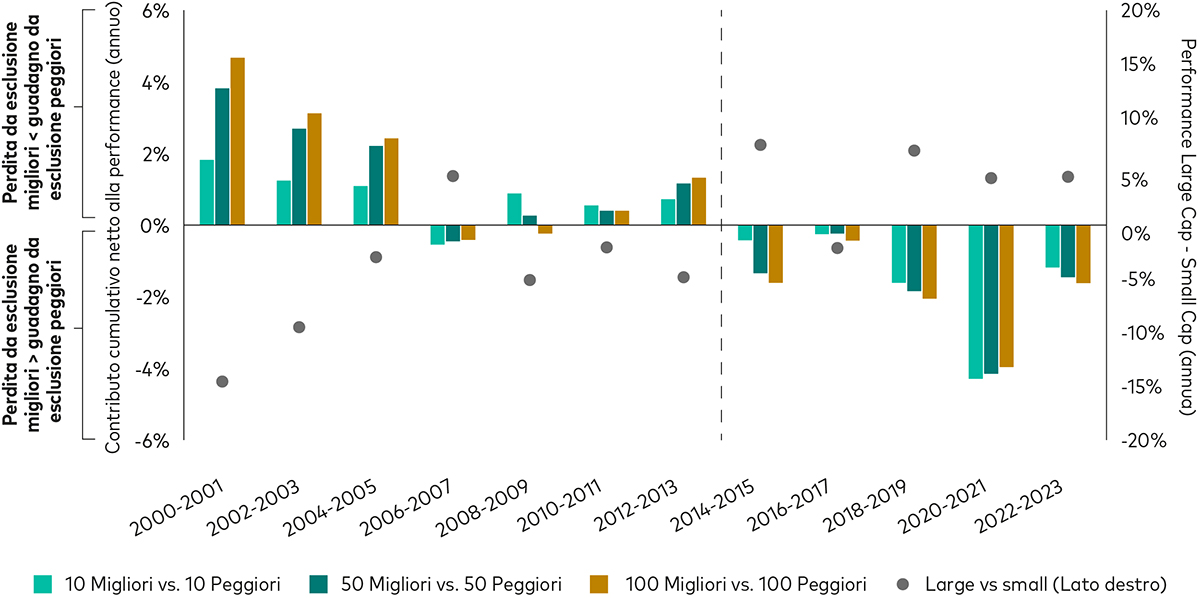

Le barre nel grafico che segue mostrano la differenza netta risultante in termini di effetto sulla performance per gruppi composti dai 10, 50 e 100 titoli migliori e peggiori. Una barra in territorio positivo indica che il guadagno di non aver detenuto i titoli con il contributo peggiore ha superato la perdita derivante dal non avere detenuto i titoli con il contributo maggiore. Viceversa, una barra in territorio negativo indica che la perdita derivante dal non aver detenuto i titoli con il contributo maggiore ha superato il guadagno di non avere detenuto i titoli con il peggior contributo.

Analizzando i due periodi di 12 anni ciascuno, osserviamo uno schema interessante. Da un lato è evidente che sia stato più importante detenere i titoli che hanno fornito il maggior contributo al rendimento dell’indice negli ultimi anni, dall’altro tuttavia nei primi anni del nostro studio il vantaggio di non detenere i titoli peggiori è risultato superiore.

Non detenere i titoli migliori vs non detenere i titoli peggiori in termini di contributo al rendimento dell’indice

Fonte: Vanguard, FactSet, periodo dal 31 dicembre 1999 al 31 dicembre 2023. La performance è il rendimento totale in dollari americani.

I puntini nel grafico segnalano che questo schema riflette il rendimento delle large cap rispetto alle small cap4. Se i titoli delle large cap sottoperformano quelli delle small cap, il guadagno di non detenere i titoli con il peggior contributo alla performance tende a superare la perdita di non detenere i titoli migliori in tal senso. Viceversa, se i titoli delle large cap sovraperformano quelli delle small cap, la perdita di non detenere i titoli migliori tende a superare il guadagno di non detenere i titoli peggiori. Pertanto, la “direzione di marcia” è determinata in misura significativa dai titoli delle large cap. Questo del resto è intuitivo in quanto il contributo, come definito in precedenza, è dato dal peso moltiplicato per il rendimento. Di conseguenza, a parità di tutte le altre condizioni, maggiore è il peso di un titolo tanto più alto sarà il suo contributo.

La difficoltà di anticipare i mercati e l’importanza della diversificazione

I risultati della nostra analisi dovrebbero servire come promemoria della difficoltà di avere successo nel provare ad anticipare i mercati e dell’importanza della diversificazione.

Negli ultimi anni, sarebbe stato difficile tenere il passo con il rendimento del mercato azionario americano senza detenere i titoli di quelle società che hanno fornito il maggior contributo positivo, soprattutto i titoli dei Magnifici 7. E la diversificazione riduce la probabilità di non detenere i futuri titoli migliori in termini di contributo al rendimento.

Naturalmente, se un investitore avesse azzeccato la previsione sulla (variazione della) performance relativa delle large cap rispetto alle small cap o sull’ascesa dei Magnifici 7, avrebbe facilmente sovraperformato il mercato nel periodo oggetto della nostra analisi. Tuttavia, sappiamo da numerosi studi sulla performance dei fondi gestiti in modo attivo da professionisti che la vasta maggioranza di questi fondi non riesce a battere i loro benchmark più diversificati nel tempo5. Questa tendenza dimostra che è molto difficile sapere quali titoli registreranno una buona performance in futuro. E per gli investitori che vogliono evitare il rischio associato alla scelta dei titoli e al market timing, detenere un’esposizione all’intero mercato anziché a suoi sottoinsiemi può offrire le migliori chance di investire con successo a lungo termine.

1 Nel nostro contesto, Magnifici 7 si riferisce ad Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia e Tesla.

2 Utilizzando dati mensili di detenzione dei titoli, capitalizzazione di mercato e rendimento di fonte FactSet per approssimare il Russell 3000, indice che riflette un universo di titoli azionari americani, nel nostro studio.

3 Nello specifico, abbiamo calcolato il contributo dei singoli titoli al rendimento del Russell 3000 sottraendo il rendimento del “Russell 3000 Index escluso il titolo n” da quello del Russell 3000. Il “Russell 3000 escluso il titolo n” è calcolato distribuendo il peso del titolo escluso su tutti i restanti titoli in proporzione alla loro capitalizzazione di mercato.

4 Il rendimento delle large cap è simulato dal rendimento del terzo di titoli delle società più grandi nella nostra replica del Russell 3000 mentre il rendimento delle small cap è simulato dal rendimento ponderato per la capitalizzazione di mercato dei due terzi di società più piccole nella nostra simulazione del Russell 3000.

5 Fonte: Vanguard, The case for low-cost index-fund investing, 2024.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

I risultati precedenti non possono essere presi come riferimento per i risultati futuri.

Le simulazioni dei rendimenti precedenti non possono essere prese come riferimento per i risultati futuri.

Informazioni importanti

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. In Svizzera solo per gli investitori professionali. Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale non devono essere interpretate come consulenza legale, fiscale o d'investimento. Pertanto non ci si deve basare sui contenuti di questo materiale per eventuali decisioni d’investimento.

Le informazioni contenute in questo materiale hanno finalità puramente di carattere educativo e non costituiscono una raccomandazione né una sollecitazione ad acquistare o vendere investimenti.

Pubblicato nell’AEE da Vanguard Group (Ireland) Limited regolamentata in Irlanda dalla Central Bank of Ireland.

Pubblicato in Svizzera da Vanguard Investments Switzerland GmbH.

Pubblicato da Vanguard Asset Management, Limited, autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority.

Pubblicato in Germania da Vanguard Group Europe GmbH.

© 2024 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2024 Vanguard Investments Switzerland GmbH. Tutti i diritti riservati.

© 2024 Vanguard Asset Management, Limited. Tutti i diritti riservati.

© 2024 Vanguard Group Europe GmbH. Tutti i diritti riservati.