- Per gli investitori che valutano un’allocazione in strategie indicizzate obbligazionarie societarie in dollari di stampo ESG è importante conoscere il processo di screening e l’esposizione che ne deriva.

- La metodologia dell’indice di riferimento di Vanguard ESG USD Corporate Bond UCITS ETF orienta l’esposizione verso i settori della new economy (servizi di comunicazione e tecnologici) e aumenta la qualità del credito rispetto all’indice principale.

- Il processo di screening ha un impatto minimo sulla duration e sul rendimento, sia assoluto sia corretto per il rischio, rispetto all’indice principale.

I motivi per investire in titoli societari in dollari americani sono probabilmente ben noti agli investitori obbligazionari. I titoli investment grade possono offrire una fonte affidabile di reddito e diversificazione in portafoglio, contribuendo a ridurre la volatilità complessiva, vista la stabilità degli emittenti. Ma gli investitori possono trovare un’esposizione che risponda a questi obiettivi e al contempo tenga conto degli aspetti ESG? Crediamo di sì e, come spieghiamo in questo articolo, riteniamo che l’indice che ingloba questi aspetti possa offrire caratteristiche convincenti rispetto all’indice principale da cui deriva.

Selezione di titoli societari in dollari americani con filtro ESG

Vanguard ESG USD Corporate Bond UCITS ETF è classificato Articolo 81, che offre agli investitori esposizione a titoli obbligazionari societari denominati in dollari americani con selezione sulla base di criteri ESG.

Questo ETF replica il Bloomberg MSCI USD Corporate Float-Adjusted Liquid Bond Screened Index. L’esposizione dell’indice è costituita da obbligazioni societarie globali denominate in dollari americani e la metodologia di selezione esclude le società che sono coinvolte in attività quali la produzione e la vendita di alcolici, armi e combustibili fossili (si veda la tabella successiva per l’elenco completo delle categorie di attività oggetto di esclusione). Questo processo è noto come “screening di esclusione”.

I collocamenti privati, che sono esentati dall’obbligo di registrazione presso la Securities and Exchange Commission (SEC) 2, sono anch’essi esclusi dall’indice per la scarsa trasparenza riguardo all’emittente e alla proprietà, a differenza dei titoli scambiati sui mercati pubblici.

L’indice ha un requisito di emissioni minime pari a 750 milioni di dollari che è relativamente elevato rispetto all’indice principale (500 milioni di dollari) o a strategie comparabili che tendono ad avere un requisito di emissioni minime pari o inferiore a 500 milioni di dollari. L’indice esclude inoltre le obbligazioni in eurodollari, vale a dire i titoli denominati in dollari collocati al di fuori degli Stati Uniti che tendono ad avere un mercato sottostante relativamente poco profondo e scambi limitati. Questi due criteri rafforzano il profilo di liquidità delle obbligazioni societarie in dollari sottostanti l’esposizione.

Infine, l’indice è corretto per il flottante, pertanto non comprende i titoli societari investment grade in dollari detenuti dalla Federal Reserve. Sino a che non saranno reimmessi sui mercati, questi titoli restano inaccessibili per gli investitori e di conseguenza sono esclusi.

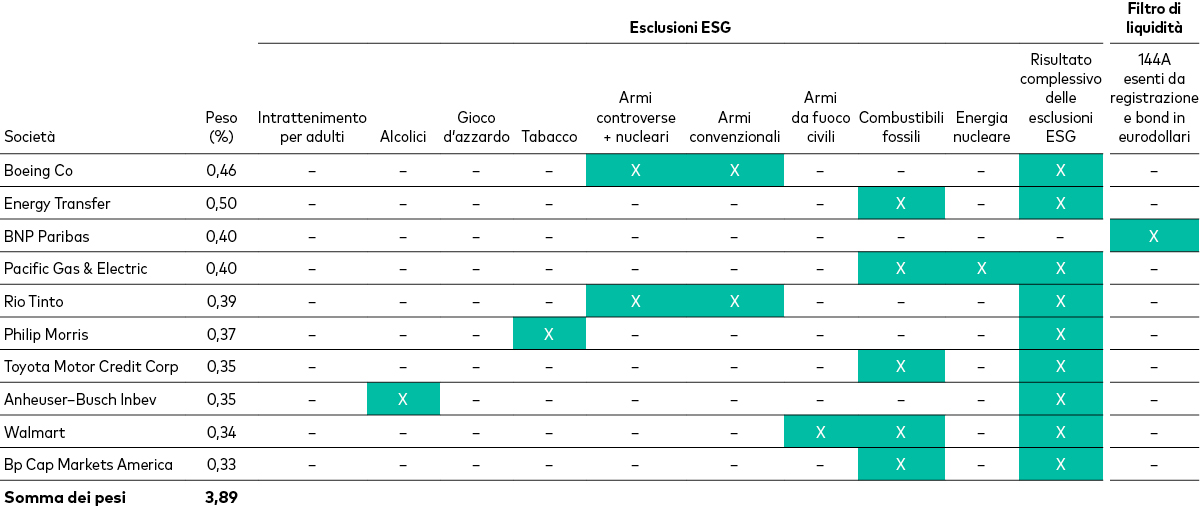

La tabella che segue mostra le prime 10 esclusioni dal benchmark rispetto all’indice principale. Queste esclusioni rappresentano circa il 4% del peso dell’universo delle obbligazioni societarie globali in dollari (dato a fine agosto 2024).

Prime 10 maggiori esclusioni di emittenti di obbligazioni societarie denominate in dollari americani sulla base dei criteri ESG e di liquidità

Fonte: Bloomberg, MSCI screening files. Dati al 30 agosto 2024. La X è apposta in corrispondenza dei criteri ESG non soddisfatti dall’emittente. Le prime 10 esclusioni si riferiscono a emittenti presenti nel Bloomberg Global Aggregate USD Corporate Index, l’indice principale da cui deriva il Bloomberg MSCI USD Corporate Float-Adjusted Liquid Screened Bond Index, ed esclusi da quest’ultimo.

Fondamentali: il maggiore orientamento verso titoli di società della new economy accresce la qualità creditizia e ottimizza la replica

Come incide sui fondamentali e sul profilo della performance l’esclusione di questo insieme diversificato di società sopra indicate, rispetto all’esposizione obbligazionaria societaria in dollari dell’indice principale?

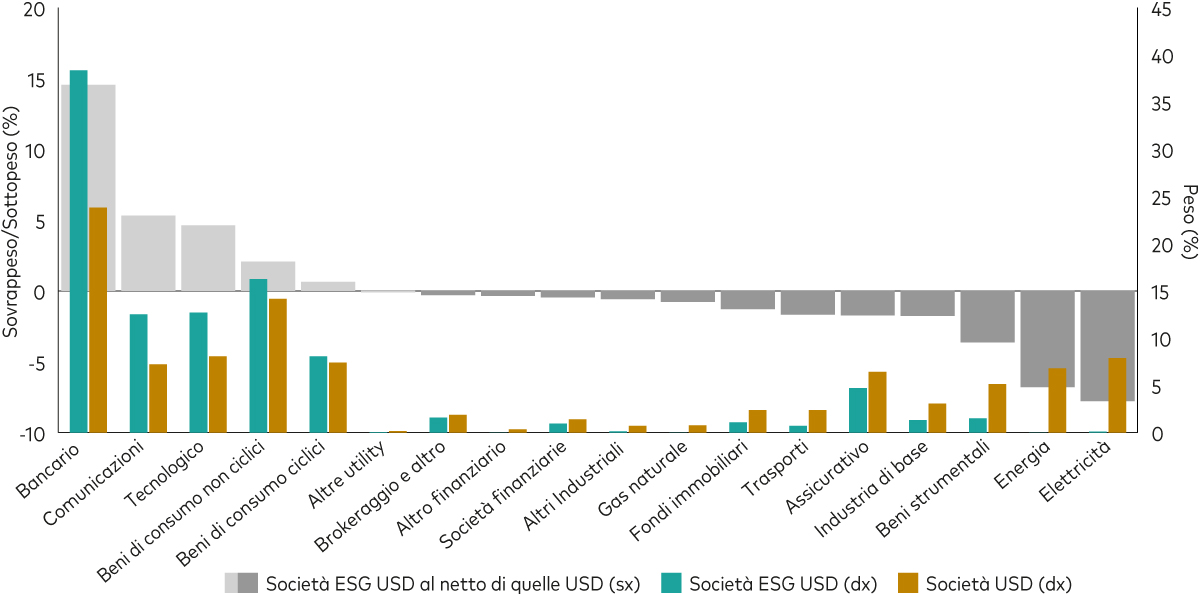

Il criterio di esclusione dominante riguarda l’ambito dei combustibili fossili. I settori più sottopesati sono quelli delle utilities (fornitori di gas naturale, società elettriche), dell’energia e dei beni strumentali, rispetto ai quali l’allocazione è ridotta o nulla nell’esposizione ESG (si veda il grafico successivo). Le esclusioni legate ai combustibili fossili orientano l’esposizione ESG maggiormente verso il settore dei finanziari, con le banche che registrano il maggiore aumento netto pari a 14 punti percentuali (salendo al 38%).La ricalibratura proporzionale dei pesi dopo i filtri di esclusione piu’ che compensa l’impatto del filtro di liquidità rispetto ai collocamenti privati e alle emissioni di obbligazioni in eurodollari .

Si osserva inoltre un maggiore orientamento verso i settori delle comunicazioni e dei tecnologici, due comparti della cosiddetta “new economy”, che presentano basso indebitamento con spazio di crescita. Si noti che i colossi tecnologici americani, che comprendono società che fanno parte dei “Magnifici 7”3, emettono obbligazioni principalmente per finanziare riacquisti di azioni proprie, un’esigenza di natura ben diversa rispetto a quella delle grandi società di beni strumentali, del settore energetico e delle utilities che lo fanno per finanziare il fabbisogno di ingenti investimenti. L’applicazione del filtro ESG determina l’aumento del peso di Apple, Amazon e Microsoft e nel complesso lo raddoppiano portandolo al 4%. La diversa natura delle esigenze di finanziamento delle imprese illustra i benefici di diversificazione dell’esposizione risultante dall’applicazione dello screening ESG.

Bancari e settori della new economy rappresentano i maggiori sovrappesi

Fonte: Bloomberg. Dati al 31 agosto 2024. Società ESG USD = Bloomberg MSCI USD Corporate Float-Adjusted Liquid Screened Bond Index; Società USD = Bloomberg Global Aggregate USD Corporate Index. I settori indicati sono ripresi dalle classificazioni BCLASS 3 Bloomberg.

Una conseguenza naturale del profilo di qualità complessivamente superiore dei titoli investment grade è il premio leggermente più alto al quale scambiano le obbligazioni sottostanti l’esposizione ESG. Visto l’impatto di scarso rilievo sul profilo di duration e di yield (inferiore di solo qualche punto base), il rendimento, sia assoluto sia corretto per il rischio, è pressoché identico a quello dell’indice principale.

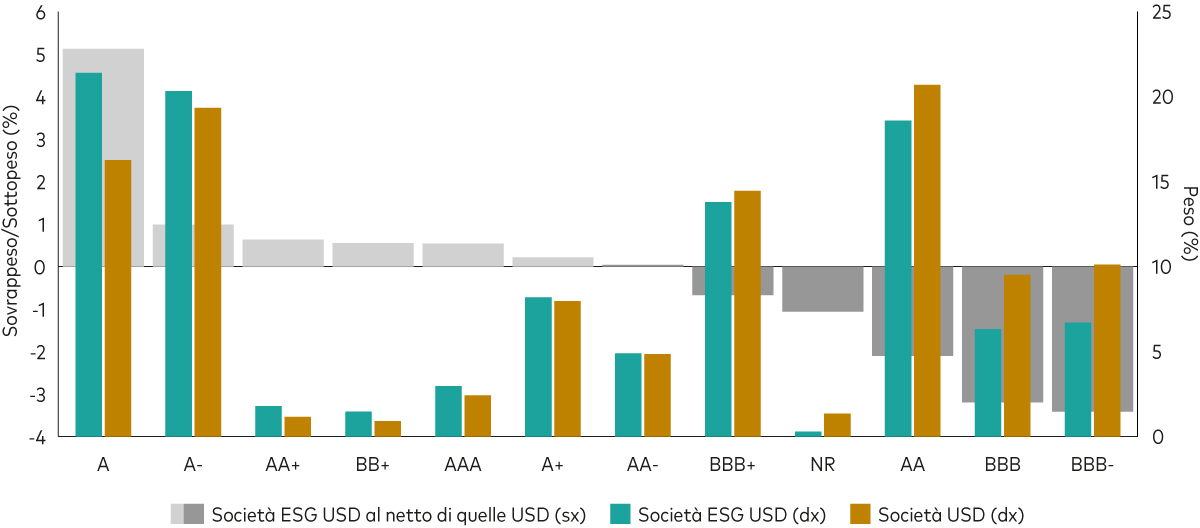

Per gli investitori l’esposizione alle obbligazioni societarie in dollari con screening ESG comporta, nel complesso, una maggiore qualità degli emittenti rispetto a quella dell’indice principale (si veda il grafico successivo). Ad esempio, il sovrappeso del 5% in titoli con rating singola A e il conseguente sottopeso nella stessa percentuale dei titoli che sono nella fascia inferiore della categoria investment grade (rating BBB) mitiga il rischio di detenere “angeli caduti” in portafoglio. Gli “angeli caduti”, vale a dire quei titoli che perdono il rating investment grade e scivolano verso lo status di junk bond, aumentano il turnover in portafoglio e pongono sfide in termini di replica ai gestori che mirano a mantenere la replica dell’ETF vicina al benchmark.

Maggiore qualità grazie alla riduzione dei titoli con rating nella fascia bassa dell’investment grade

Fonte: Bloomberg. Dati al 31 agosto 2024. Società ESG USD = Bloomberg MSCI USD Corporate Float-Adjusted Liquid Screened Bond Index; Società USD = Bloomberg Global Aggregate USD Corporate Index. I rating creditizi sono i rating compositi Bloomberg.

Per gli investitori che ricercano esposizione a titoli societari con screening ESG nei loro portafogli obbligazionari, Vanguard ESG USD Corporate Bond UCITS ETF è una soluzione d’investimento convincente. L’approccio ESG nell’esposizione di questo ETF va oltre l’esclusione dei “non raccomandabili” su questo fronte. Inglobando filtri di liquidità, il fondo attinge a obbligazioni investment grade di maggiore qualità e offre potenziale di rafforzata diversificazione per i portafogli obbligazionari, soprattutto in periodi prolungati di inflazione e tassi di interesse elevati.

1 Ai sensi del Regolamento SFDR (Regolamento UE in materia di informativa concernente gli investimenti sostenibili) i fondi articolo 8 promuovono caratteristiche ambientali o sociali e soddisfano la condizione che le imprese in cui investono rispettino prassi di buona governance.

2 Emissioni ai sensi della SEC Rule 144A senza obbligo di registrazione.

3 Nel nostro contesto, Magnifici 7 si riferisce ad Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia e Tesla.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

I dati sulle performance indicate possono essere calcolati in una valuta diversa da quella della classe di azioni in cui si investe. Di conseguenza, i rendimenti possono diminuire o aumentare a causa delle fluttuazioni valutarie.

Le azioni ETF possono essere acquistate o vendute esclusivamente tramite intermediari. Gli investimenti in ETF sono soggetti a una commissione d'intermediazione e ad uno spread tra domanda e offerta, che devono essere valutati attentamente prima dell'investimento.

I fondi che investono in titoli a tasso fisso comportano i rischi di mancato rimborso e di erosione del valore del capitale investito; inoltre il livello di reddito è soggetto ad oscillazioni. L'andamento dei tassi d'interesse può influire sul valore del capitale dei titoli a tasso fisso. Le obbligazioni societarie possono offrire rendimenti più elevati, ma proprio per questo, sono soggette ad un maggior rischio del credito ed al conseguente aumento dei rischi di mancato rimborso e di erosione del valore del capitale investito. Il livello di reddito è soggetto ad oscillazioni e l'andamento dei tassi d'interesse può influire sul valore del capitale delle obbligazioni.

Il Fondo può utilizzare derivati per ridurre il rischio o il costo e/o per generare ulteriore reddito o crescita. Il ricorso ai derivati potrebbe aumentare o ridurre l’esposizione ad attività sottostanti e determinare fluttuazioni più ampie del valore patrimoniale netto del Fondo. Un derivato è un contratto finanziario il cui valore di un’attività finanziara (ad esempio un’azione, un’obbligazione o una valuta) o un indice di mercato.

Per ulteriori informazioni sui rischi consultare la sezione Fattori di rischio del prospetto sul sito.

Informazioni importanti

Destinato esclusivamente agli soli investitori professionali (secondo la definizione della Direttiva MiFID II) che investono per proprio conto (comprese società di gestione (fondi di fondi) e clienti professionali che investono per conto dei loro propri clienti discrezionali). Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale sono di carattere generale e non devono essere interpretate come consulenza legale, fiscale o di investimento. Si invitano i potenziali investitori a rivolgersi a consulenti professionali per quanto riguarda le implicazioni degli investimenti in [azioni/quote], del possesso e della cessione delle stesse e del ricevimento delle distribuzioni di utili di eventuali investimenti.

Vanguard Funds plc è stata autorizzata dalla Central Bank of Ireland come UCITS e registrata per la distribuzione al pubblico in determinati paesi dell’AEE e nel Regno Unito. Si invitano i potenziali investitori a consultare i prospetti dei Fondi per ulteriori informazioni. Inoltre, i potenziali investitori sono invitati a rivolgersi a consulenti professionali per quanto riguarda le implicazioni degli investimenti azionari, del possesso e della cessione di azioni dei fondi e delle distribuzioni di utili in relazione a tali azioni secondo le leggi dei paesi nei quali sono soggetti a tassazione.

Il Gestore di Vanguard Funds plc è Vanguard Group (Ireland) Limited. Vanguard Asset Management, Limited è un distributore di Vanguard Funds plc.

Il Gestore dei fondi domiciliati in Irlanda può decidere di terminare eventuali accordi conclusi per commercializzare le azioni in uno o più paesi ai sensi della Direttiva UCITS, e successive integrazioni e modificazioni.

Il Valore patrimoniale netto indicativo (“iNAV”) degli ETF Vanguard è pubblicato da Bloomberg o Reuters. Per informazioni sulle partecipazioni consultare la Politica sulle partecipazioni in portafoglio su https://fund-docs.vanguard.com/portfolio-holdings-disclosure-policy.pdf

Chi investe in fondi domiciliati in Irlanda può scaricare un riepilogo dei diritti degli investitori da https://www.ie.vanguard/content/dam/intl/europe/documents/en/vanguard-investors-rights-summary-irish-funds-jan22.pdf. Il documento è disponibile in inglese, tedesco, francese, spagnolo, olandese e italiano.

Solo per investitori olandesi: I fondi cui si fa riferimento in questo materiale sono quotati nel registro AFM secondo la definizione di cui alla sezione 1:107 della legge olandese sul controllo finanziario (Wet op het financieel toezicht). Per informazioni sugli indicatori di rischio dei singoli fondi di cui al presente materiale vedere i relativi fact sheet disponibili sul sito Vanguard all’indirizzo https://www.nl.vanguard/professional/product.

Pubblicato nell’AEE da Vanguard Group (Ireland) Limited regolamentata in Irlanda dalla Central Bank of Ireland.

Pubblicato da Vanguard Asset Management, Limited, autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority.

Pubblicato in Germania da Vanguard Group Europe GmbH., autorizzata e regolamentata dalla BaFin.

© 2024 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2024 Vanguard Asset Management, Limited. Tutti i diritti riservati.

© 2024 Vanguard Group Europe GmbH. Tutti i diritti riservati.