- La BCE, pronta a tagliare i tassi a giugno, è alle prese con un dilemma. Con la Fed che probabilmente manterrà i tassi fermi nel prossimo futuro, i mercati si interrogano su quanto la BCE possa divergere.

- Secondo noi, la divergenza monetaria è probabile. Ci aspettiamo che la BCE abbassi i tassi nel 2024 anche qualora la Fed non lo faccia, del resto ci sono dei precedenti storici.

- Tuttavia, la preminenza della Fed sui mercati globali implica che i rischi siano orientati verso un ritmo più lento di allentamento monetario rispetto aquanto altri fattori potrebbero giustificare: questo potrebbe verificarsi in particolare, se si intensificassero le pressioni al ribasso sull’euro.

Ben prima che il dato dell’inflazione americana di aprile, più alto delle attese per la terza volta consecutiva, portasse i mercati ad abbandonare le speranze di un taglio dei tassi a giugno da parte della Federal Reserve (Fed), Vanguard già aveva indicato di attendersi una Fed prudente, che avrebbepotuto decidere di non attuare alcuna riduzione dei tassi nel 2024, in considerazione dell’inatteso vigore dell’economia negli Stati Uniti.

L’economia dell’Area Euro è in una situazione diversa. La crescita è stata prossima o inferiore allo zero negli ultimi trimestri e l’inflazione si è notevolmente moderata in direzione del target della Banca Centrale Europea (BCE) del 2%. Attualmente l’inflazione di fondo, che esclude i prezzi volatili degli alimentari, dell’energia, degli alcolici e dei tabacchi, è al 2,7% su base annua e ci aspettiamo che si riporti sull’obiettivo del 2% entro fine anno.

C’è inoltre scarsa evidenza di ulteriore inflazione all’orizzonte. La crescita dei salari è elevata ma rappresenta un sano recupero di reddito reale ed è, inoltre, in graduale moderazione. Al contempo, le aspettative d’inflazione restano ben ancorate e i prezzi fissati dalle imprese si stanno normalizzando.

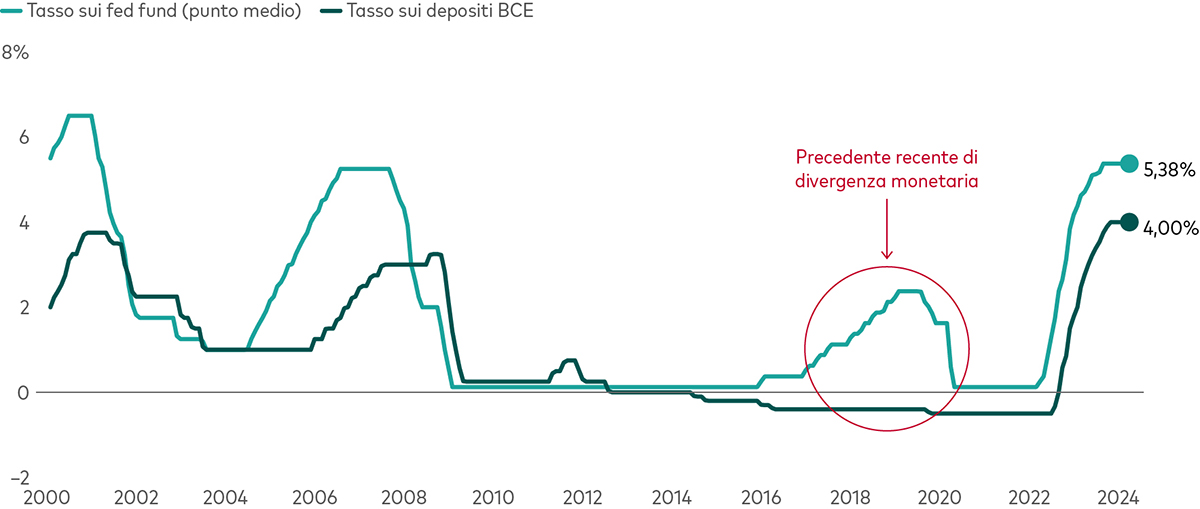

A nostro giudizio, la BCE comincerà a ridurre i tassi d’interesse alla sua prossima riunione di politica monetaria a giugno. Questo potrebbe comportare un percorso divergente rispetto alla Fed, che ci aspettiamo mantenga i tassi fermi per il resto dell’anno. Una tale evoluzione suscita interrogativi fra gli investitori. Dopo tutto, è stata prassi comune che la BCE abbia seguito le mosse della Fed, spesso con un ritardo. Come mostra il grafico che segue, la BCE ha avviato i propri cicli di rialzi e di tagli poco dopo la Fed sia agli inizi degli anni 2000 sia tra il 2006 e il 2009.

Crediamo tuttavia che questa volta sia diverso. Le condizioni interne nell’Area Euro sono sufficientemente differenti da giustificare una divergenza nella politica monetaria. Questa linea di pensiero è stata sostenuta dai rappresentanti della BCE, compresa la presidente della BCE Christine Lagarde.

C’è un precedente recente di divergenza nella politica monetaria dei due istituti centrali. Verso la fine dello scorso decennio, la BCE ha ridotto lievemente i tassi e ampliato il quantitative easing mentre la Fed ha avviato un ciclo di rialzi dei tassi. Allora la posizione dalla BCE fu giustificata dalle differenti condizioni interne. Non avrà timore di anticipare la Fed anche questa volta.

La BCE ha già intrapreso in passato un percorso divergente rispetto alla Fed

Fonti: Banca Centrale Europea, Federal Reserve e Bloomberg, al 31 marzo 2024.

Ciò detto, cosa accadrà dopo giugno è altamente incerto. Questo perché quanto maggiore sarà la divergenza di politica monetaria scontata dai mercati finanziari tanto meno è probabile che vi sarà divergenza effettiva.

Questo circolo vizioso deriva dai mercati dei cambi. Un differenziale crescente fra la politica monetaria europea e quella americana eserciterebbe pressioni al ribasso sul cambio dell’euro rispetto al dollaro. Questo a sua volta creerebbe, più avanti, ulteriori pressioni inflazionistiche nell’Area Euro rendendo la BCE più cauta rispetto a una riduzione dei tassi a ritmo serrato.

Un altro rischio per le prospettive di riduzione dei tassi da parte della BCE è rappresentato dal recente aumento dei prezzi dell’energia in relazione al conflitto in Medio Oriente. Il prezzo del Brent è aumentato di quasi il 15% da inizio anno e viaggia oltre gli 88 dollari al barile. Secondo i nostri calcoli, se il prezzo del Brent salisse oltre i 100 dollari al barile e vi restasse per almeno due trimestri, sarebbe un motivo sufficiente a giustificare un sostanziale rallentamento del ritmo di allentamento monetario da parte della BCE.

Gli effetti di un euro più debole suoi portafogli d’investimento

Un indebolimento dell’euro ha implicazioni per i portafogli d’investimento diversificati su scala globale. Per gli investitori americani o britannici implica minori rendimenti dall’azionario dell’Area Euro in quanto con i ricavi si comprano meno dollari o sterline. (Vanguard raccomanda investimenti obbligazionari globali con copertura valutaria, che mitiga il rischio di cambio). Viceversa, per gli investitori dell’Area Euro, un euro più debole implica rendimenti più robusti dall’azionario denominato in dollari (o sterline).

Tuttavia i mercati possono mutare in modo repentino e il nostro monito sui rischi indotti dal tentare di anticipare i mercati vale anche per i tassi di cambio. Gli interessi degli investitori di lungo termine sono validamente soddisfatti scegliendo una asset allocation idonea ai loro obiettivi finanziari e propensione al rischio.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

Informazioni important

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. In Svizzera solo per gli investitori professionali. Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale non devono essere interpretate come consulenza legale, fiscale o d'investimento. Pertanto non ci si deve basare sui contenuti di questo materiale per eventuali decisioni d’investimento.

Le informazioni contenute in questo materiale hanno finalità puramente di carattere educativo e non costituiscono una raccomandazione né una sollecitazione ad acquistare o vendere investimenti.

Pubblicato nell’AEE da Vanguard Group (Ireland) Limited regolamentata in Irlanda dalla Central Bank of Ireland.

Pubblicato in Svizzera da Vanguard Investments Switzerland GmbH.

Pubblicato da Vanguard Asset Management, Limited, autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority.

© 2024 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2024 Vanguard Investments Switzerland GmbH. Tutti i diritti riservati.

© 2024 Vanguard Asset Management, Limited. Tutti i diritti riservati.